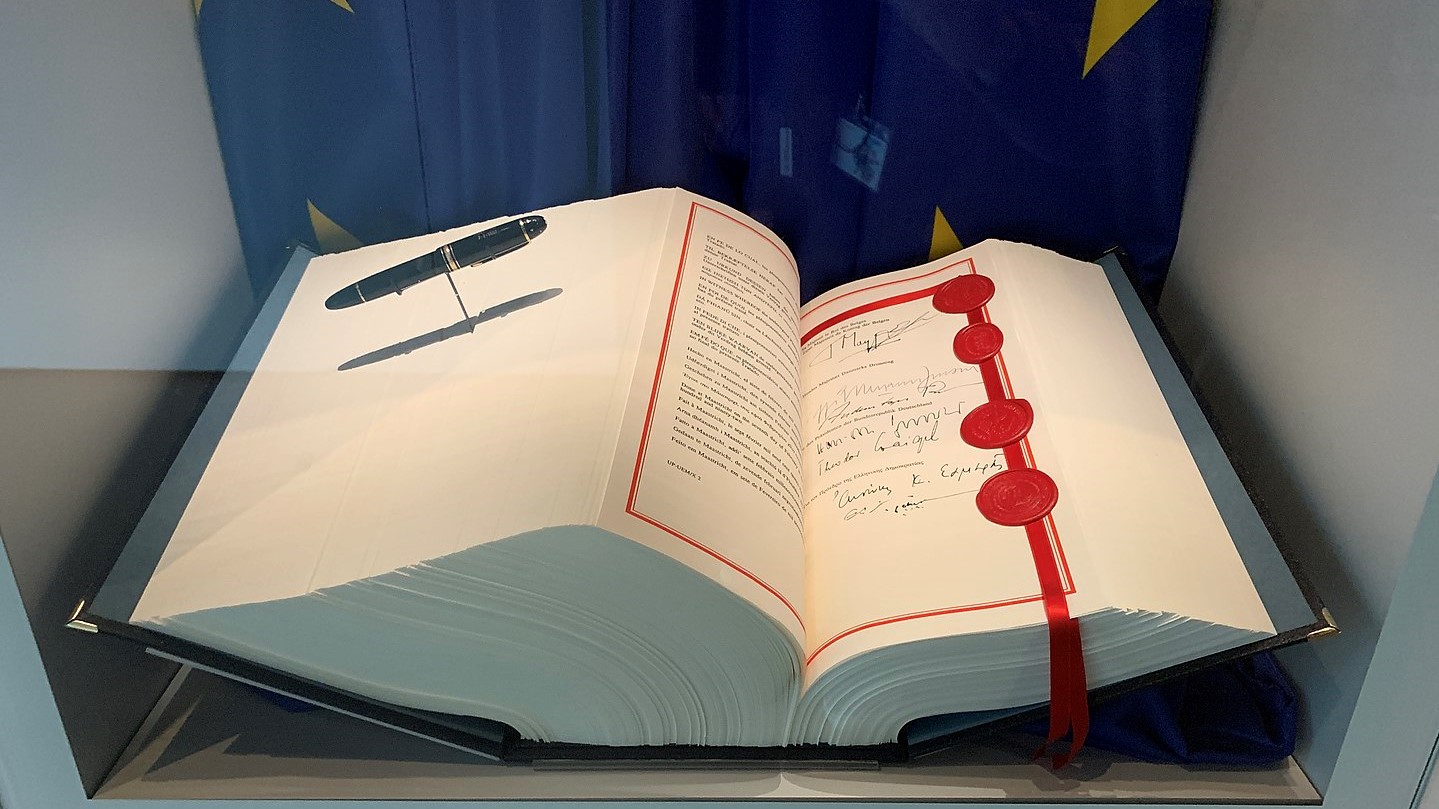

Der Vertrag von Maastricht (1992), mit dem die Europäische Währungsunion und der Euro eingeführt wurden: Viele Seiten, die vielleicht schon bald nur noch musealen Wert haben werden, denn der Vertrag wird arg strapaziert und droht durch die inflationäre Geldpolitik der EZB und eine untragbare Verschuldung der Länder der Eurozone zur Makulatur zu werden. (Bild: Wikimedia Commons)

Der Vertrag von Maastricht (1992), mit dem die Europäische Währungsunion und der Euro eingeführt wurden: Viele Seiten, die vielleicht schon bald nur noch musealen Wert haben werden, denn der Vertrag wird arg strapaziert und droht durch die inflationäre Geldpolitik der EZB und eine untragbare Verschuldung der Länder der Eurozone zur Makulatur zu werden. (Bild: Wikimedia Commons) Dieser Beitrag kann auch als PDF heruntergeladen werden (Austrian Institute Paper Nr. 43/2022)

Am 21. Juli 2022 kündigte die Europäische Zentralbank (EZB) ein sogenanntes „Transmissionsschutzinstrument“ an, das sicherstellen solle, dass sich die Geldpolitik der EZB einheitlich über den gemeinsamen Währungsraum überträgt. Nur so könne die EZB ihr Mandat der Preisstabilität erfüllen. Das ursprünglich als „Antifragmentierungsinstrument“ angekündigte Programm, das sich zu anderen Sicherungsmechanismen mit den Kürzeln OMT, PEPP und TLTRO III gesellt, kann jedoch auch als neuer Schutzschirm für hochverschuldete Euroländer gesehen werden. Also ein „Whatever it takes 2.0“, das im Widerspruch zum Verbot der Finanzierung hoch verschuldeter Euroländer steht, wie es in Art. 123 des Vertrags zur Arbeitsweise der Europäischen Union (AEUV) verankert ist?

Geldpolitischer Spagat nach verfehlten Inflationsprognosen

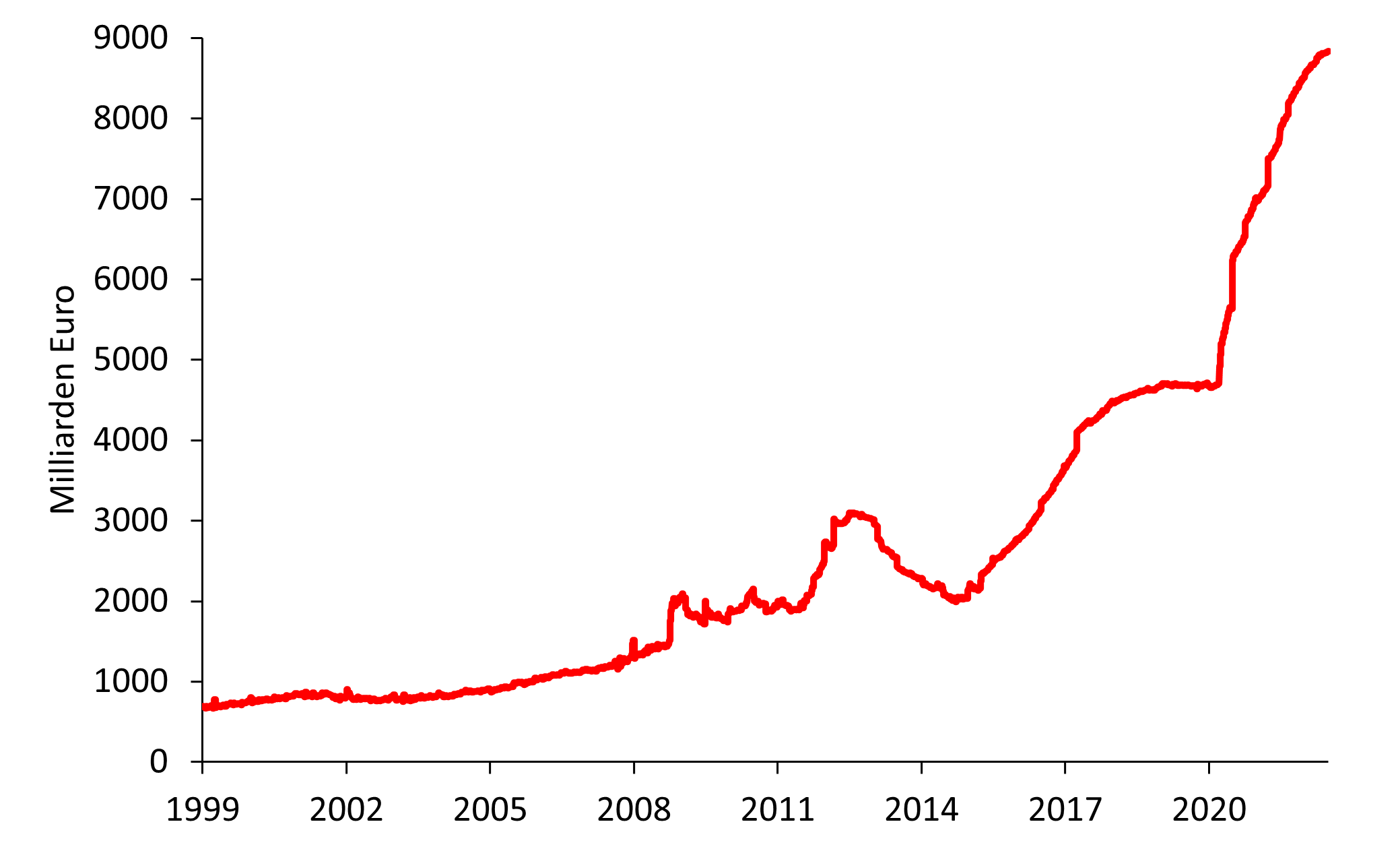

Fest steht, dass sich die EZB tief in eine Zwickmühle hineinmanövriert hat. Nicht zuletzt aufgrund ihrer anhaltend lockeren Geldpolitik, die sich in einer stark angeschwollenen Zentralbankbilanz widerspiegelt (Abbildung 1), ist die Inflation im Juli 2022 mit 8,9% weit über das selbstgesteckte Ziel von 2% hinausgeschossen. Die Beteuerungen der EZB-Präsidentin Christine Lagarde, dass die Inflation nur vorübergehend sein würde, haben sich als falsch erwiesen. Immer wieder musste die EZB ihre Inflationsprognosen nach oben korrigieren, was ihre Glaubwürdigkeit stark beschädigt hat. Zuletzt sah sie sich gezwungen die Leitzinsen um 0,5 statt 0,25 Prozentpunkte nach oben zu setzen. Ohne gleichzeitige Ankündigung des Transmissionsschutzinstrumentes hätte die EZB wohl ein Auseinanderbrechen des Euros riskiert.

Bei genauerer Betrachtung des jüngsten geldpolitischen Beschlusses wird ein Spagat deutlich. Einerseits hat es die hohe Inflation unumgänglich gemacht, eine geldpolitische Kehrtwende anzukündigen. Denn nach Art. 127 AEUV ist das vorrangige Ziel der EZB immer noch die Preisstabilität. Andererseits droht der Bankrott einiger hochverschuldeter Eurostaaten wie Griechenland, Italien oder sogar Frankreich, weshalb sich die EZB bei ihren Signalen hinsichtlich der geldpolitischen Straffung im Gegensatz zur US-amerikanischen Zentralbank Fed viele Hintertürchen offengelassen hat. So wolle sie bei der Normalisierung der Geldpolitik graduell vorgehen, abhängig von Daten entscheiden und flexibel bleiben.

Missachtung der Maastricht-Kriterien und Ausweitung des geldpolitischen Instrumentariums

Der tiefe Graben, der sich durch die Europäische Währungsunion zieht, wird damit immer deutlicher. Er hat seine Wurzeln schon vor der Einführung des Euro in den unterschiedlichen geldpolitischen Philosophien der Mitgliedsländer. In Deutschland war die Deutsche Bundesbank nach dem Zweiten Weltkrieg unabhängig und der Preisstabilität verpflichtet. Zusätzliche Staatsausgaben mussten über Steuern finanziert werden. In Frankreich und anderen südeuropäischen Ländern trugen die Zentralbanken durch den Ankauf von Staatsanleihen zur Finanzierung der Staatsausgaben bei. Im Ergebnis war die Inflation in Deutschland niedrig und im Süden hoch. Die südeuropäischen Währungen werteten stetig gegenüber der Deutschen Mark ab.

Abbildung 1: Größe der Bilanz des Eurosystems

Zwar wurde die Europäische Zentralbank nach dem Muster der Deutschen Bundesbank in den europäischen Verträgen verankert. Auf der Grundlage eines Stabilitäts- und Wachstumspakts sollten die sogenannten Maastricht-Kriterien die Staatsverschuldung begrenzen, um die EZB gegen den Druck hochverschuldeter Eurostaaten abzuschirmen, deren Staatsanleihen zu kaufen. Die Kriterien wurden jedoch von Beginn an durch Ausnahmeregelungen und Missachtung Stück für Stück aufgeweicht. Insbesondere Krisen dienten als Rechtfertigung für Ausnahmen, die zunehmend zur Regel wurden. Seit der Corona-Krise und mit der Ukraine-Krise sind die Schuldengrenzen für alle Länder außer Kraft gesetzt. Die durchschnittliche Staatsverschuldung im Euroraum liegt mit 96% weit über dem Maastricht-Grenzwert von 60%. In Frankreich denken prominente Politiker bereist offen über ein Ende des Stabilitäts- und Wachstumspakts nach.

Auch ihr Instrumentarium hat die EZB schrittweise verändert (Schnabl und Sepp 2021). Starke Zinssenkungen in Reaktion auf das Platzen der Dotcom-Blase und damit verbunden ein starkes Geldmengenwachstum begünstigten seit 2003 Übertreibungen auf den Immobilienmärkten einiger südlicher Eurostaaten und Irlands. Die EZB sah keinen Anlass für ein Gegensteuern, weil man den ursprünglichen Referenzwert für das Geldmengenwachstum im Jahr 2003 ausgesetzt hatte. Zudem berücksichtigt die europäische Statistikbehörde Eurostat – im Gegensatz zu anderen Ländern – die Preise von selbstgenutzten Wohnimmobilien bei der Inflationsmessung nicht. Das führte in die europäische Finanzkrise, die dauerhafte Zinssenkungen auf und unter null rechtfertigte.

Eurokrise: Die Währungsunion manifestiert sich als instabile Fehlkonstruktion

Da in der Finanzkrise die Kosten für die Rettung der südeuropäischen Banken die Schulden der Staaten nach oben trieb, folgte die europäische Schuldenkrise (Eurokrise). Mario Draghi machte mit seinem Versprechen zur Eurorettung („Whatever it takes“) umfangreiche Staatsanleihekäufe zur geldpolitischen Normalität. Zunächst kaufte die EZB nur die Anleihen von Krisenstaaten, dann von allen Eurostaaten, proportional ausgerichtet am Anteil der Länder am Kapital der EZB. Die EZB setzte die Ankäufe von Anleihen sogar während der wirtschaftlichen Erholung zwischen 2015 und 2019 fort. Längerfristige Refinanzierungskredite wurden überproportional an Banken und Unternehmen im südlichen Euroraum vergeben, um diese zu stabilisieren.

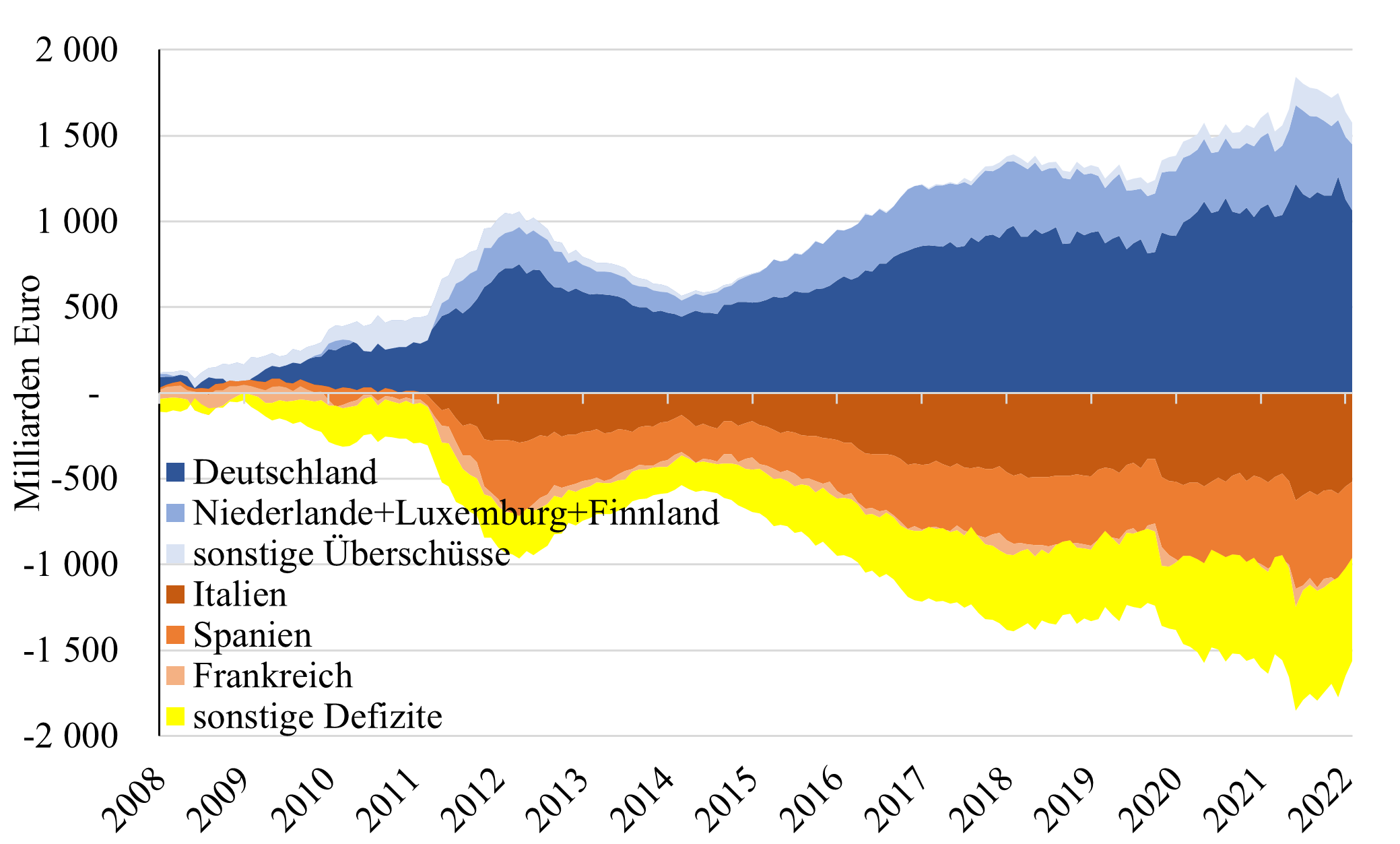

Das Zahlungssystem TARGET2 des Eurosystems entwickelte sich zu einem länderübergreifenden Kreditmechanismus, in dem die Deutsche Bundesbank derzeit Forderungen in Höhe von knapp 1200 Mrd. Euro hält (siehe Abbildung 2). Entsprechend groß sind die Verbindlichkeiten der Zentralbanken von Italien und Spanien. Im Gegensatz zu anderen Kreditmechanismen gibt es keine Bedingungen für die Kreditvergabe, keine Obergrenzen für die Verbindlichkeiten und keine Rückzahlfristen. Die Verzinsung der TARGET2-Verbindlichkeiten lag bis zur letzten geldpolitischen Entscheidung im Juli 2022 bei 0%. Jetzt liegt sie bei 0,5%, weit unter der Verzinsung langfristiger Staatsanleihen der Gläubigerländer.

Abbildung 2: TARGET2-Salden des Eurosystems

Damit zeigen sich die Bruchstellen in einer Währungsunion, die von Beginn an als Fehlkonstruktion instabil war. Im Gegensatz zu den USA hat die Europäische Währungsunion keine gemeinsame Finanz- und Sozialpolitik, die unterschiedliche wirtschaftliche Entwicklungen über Transfers von Land zu Land abmildern kann. Zudem folgten Nord und Süd von Beginn an unterschiedlichen Konjunkturzyklen, die von den weitgehend unabhängigen Finanzpolitiken noch verschärft wurden. Die EZB setzte so unweigerlich für die meisten Länder den falschen Zins, was wirtschaftliche und soziale Verwerfungen nach sich zog (Müller und Schnabl 2017).

Die Entwicklung der EU zur vertraglich heiklen Schuldenunion

Denn die Übertreibungen im südlichen Euroraum zwischen 2003 und 2007 wurden auch dadurch ausgelöst, dass Deutschland seit der Jahrtausendwende mit Einschnitten bei den Staatsausgaben und zurückhaltenden Lohnabschlüssen versuchte, die Maastricht-Stabilitätskriterien einzuhalten. Da deshalb die Ersparnisse stiegen und die Investitionen zurückgingen, transportierten die deutschen Banken das überschüssige Kapital nach Südeuropa und Irland. Dort befeuerten die billigen Kredite den Konsum und Spekulation auf den Immobilienmärkten. Als aufgrund des Booms die Steuereinnahmen stiegen, heizten die südlichen Eurostaaten mit höheren Staatsausgaben die Übertreibungen noch weiter an.

Nach dem Ausbruch der europäischen Finanz- und Schuldenkrise war die Entwicklung entgegengesetzt. Die Regierungen im kriselnden Süden wurden von der Europäischen Kommission zum Sparen gedrängt, während die Nullzinspolitik der EZB die Immobilienpreise in Deutschland nach oben trieb. Die deutsche Regierung begünstigte die Übertreibungen, indem sie mit dem stolzen Vereis auf die „Schwarze Null“ die nun in Deutschland stark steigenden Steuereinnahmen unter die Leute brachte. Das drohende Platzen der deutschen Immobilienblase in Folge der Corona-Krise dürfte durch das hastig beschlossene Pandemische Notfallkaufprogramm der EZB im Umfang von 1.850 Mrd. Euro verhindert worden sein.

Obwohl die Corona-Krise und die Ukraine-Krieg alle Euroländer getroffen haben, hat sich die Hoffnung, dass sich nun alle Länder in einem Boot befinden würden, nicht erfüllt. Dem deutlich höher verschuldeten Süden wird ein starkes Interesse an der Vergemeinschaftung der Schulden nachgesagt. Da es seit Beginn des europäischen Integrationsprozesses in den 1950er Jahren immer Transfers von Nord nach Süd gab, ist die Erwartung groß, dass sich diese fortsetzen werden.

Der mehr als 1.000 Milliarden Euro schwere Next Generation EU-Fonds, der 2021 unter dem Druck des Corona-Schocks auf den Weg gebracht wurde, hat diese Erwartungen weiter bekräftigt. Da größere Zuweisungen für den Süden aus Steuereinnahmen der nördlichen Länder auf Dauer unrealistisch sind, dürften diese nur mit Hilfe der EZB realisierbar sein. Entweder die EZB kauft Anleihen der EU, die die Gelder dann in den Süden transferiert. Oder die EZB kauft die Anleihen der südlichen Eurostaaten direkt. Beides ist aus Sicht der europäischen Verträge heikel. Nun scheint mit dem jüngst verkündeten Transmissionsschutzprogramm das Letztere der Fall zu sein, obwohl die Bilanz des Eurosystems bereits von knapp 700 Milliarden Euro 1999 auf fast 9.000 Milliarden Euro angewachsen ist (Abbildung 1).

Lockere Geldpolitik: Schädigung des Wachstums, ungerechte Verteilungseffekte, Subventionierung von Großunternehmen

Das Problem ist jedoch, dass die anhaltend lockere Geldpolitik das Wachstum schädigt. Indem die EZB die Finanzierungskosten für Unternehmen immer weiter abgesenkt hat, haben diese keinen Anreiz mehr, die Effizienz zu erhöhen. Das gilt auch für die deutsche Wirtschaft, die vor dem Euro aufgrund der stetigen Aufwertung der Deutschen Mark unter einem stetigen Druck stand, schlanker und besser zu werden. Die Längerfristigen Refinanzierungsgeschäfte der EZB mit einem Volumen von derzeit über 2.000 Milliarden Euro haben die trägen Unternehmen im südlichen Euroraum zwar über Wasser zu gehalten, aber auch notwendige Restrukturierungen verhindert. Die gleichzeitig oft von der EU ausgehende wuchernde Regulierungen einschließlich dem ambitionierten Klimaschutz senken die Produktivität zusätzlich, so dass der Kampf um den verbleibenden Wohlstand stärker geworden ist.

Hinzu kommen negative Verteilungseffekte der Geldpolitik. Die anhaltend lockere Geldpolitik der EZB hat die Preise von Aktien- und Immobilien nach oben getrieben, die sich überwiegend in der Hand von wohlhabenden Menschen befinden. Hingegen werden die Spareinlagen der Mittelschicht nicht mehr verzinst. Aufgrund der sinkenden Produktivitätsgewinne sind die Löhne breiter Bevölkerungsschichten schon länger unter Druck. Die nun stark steigende Inflation beschleunigt die Entwertung der Ersparnisse und den Verfall der Kaufkraft. Während der Erhalt des Euros damit immer mehr im Konflikt mit der sozialen Gerechtigkeit in Europa steht, sehen linke Parteien die wachsende Ungleichheit als Chance zur Profilierung durch Forderungen nach mehr Umverteilung.

Zudem hat die EZB die exportorientierten Großunternehmen subventioniert, indem sie lange deren Anleihen gekauft hat und den Euro abgewertet hat. Die Großunternehmen dürften auch mehr von den zusätzlichen Ausgabenspielräumen profitiert haben, die die EZB den Regierungen geschaffen hat. Denn sie können die Entscheidungen über Subventionszahlungen leichter politisch beeinflussen. Hingegen leiden viele kleine und mittlere Unternehmen unter der wuchernden Regulierung und der sinkenden Kaufkraft der Mittelschicht.

Mit der D-Mark wurde die goldene Gans geschlachtet – und am Euro droht Europa zu scheitern

Die damalige Kanzlerin Angela Merkel hat die Eurorettung in der europäischen Finanzkrise mit den Worten „Scheitert der Euro, dann scheitert Europa“ als alternativlos verteidigt. Nun zeichnet sich ab, dass seit Euroeinführung die Gräben immer tiefer und der Reformbedarf immer größer geworden sind. Die harte Deutsche Mark kombiniert mit einem freien Verkehr von Waren, Dienstleistungen, Arbeitskräften und Kapital in der europäischen Staatengemeinschaft waren einst das Rückgrat des Wohlstands in Europa. Die Akzeptanz für die Europäische Integration war hoch. Die hohen Produktivitätsgewinne in Deutschland waren lange Zeit die Grundlage für Lohnerhöhungen, den Ausbau des Sozialstaates und für die Finanzierung der gemeinsamen europäischen Institutionen.

Nun scheint es, dass man mit der Deutschen Mark die goldene Gans geschlachtet hat. Wachsende Verteilungskonflikte auf nationaler Ebene – wie sie derzeit beispielsweise in Frankreich und Italien klar sichtbar sind – und auf innereuropäischer Ebene – wie sie durch die TARGET2-Salden und wachsende Begehrlichkeiten hinsichtlich der Vergemeinschaftung hoher Staatsschulden angelegt sind – gefährden den Zusammenhalt in Europa und damit das europäische Integrationsprojekt. Bald könnte sich Deutschland mit einem von extremen Parteien geführten Italien zusammen in einer Währungsunion wiederfinden, die auf dem Weg zur Transferunion ist.

Man wird sehen, ob die laute Rhetorik der EZB bezüglich Klimarettung und Geschlechtergerechtigkeit diese großen Differenzen zwischen den Euroländern und innerhalb aller einzelnen Euroländer überdecken kann. Da insbesondere die junge Generation im Europa unter hohen Immobilienpreisen, geringen Löhnen und hoher Inflation leidet, ist eine Neuausrichtung der gemeinsamen Geldpolitik dringlich. Ein guter Weg wäre die Rückkehr zu einer stabilitätsorientierten Geldpolitik und disziplinierten Finanzpolitiken verbunden mit umfassender Deregulierung. Unternehmen, Staaten und Banken würden zu Reformen gezwungen, was Europa zurück auf den Wachstumspfad bringen würde. Doch dürfte es schwer sein, in der EZB politische Einigkeit darüber zu erzielen, die Geldpolitik wieder am Ziel der Preisstabilität auszurichten.

Ein Vorschlag: Eine deutsche Parallelwährung als Anker und Wettbewerbsmotor

In diesem Fall könnte in Deutschland eine neue unabhängige Notenbank eine Parallelwährung emittieren, die durch Infrastruktur gedeckt sein könnte (siehe auch Mayer und Schnabl 2020). Wenn dieser Weg mit Strukturreformen flankiert würde, würde die neue deutsche Währung gegenüber dem Euro aufwerten. Die Inflation würde gedämpft. Wenn die neue Währung zur Ankerwährung für einige kleinere nord- und osteuropäische Länder würde, würden der neuen Zentralbank wichtige Seignioragegewinne zufließen.

Auf diesem Weg würde der Währungswettbewerb in Europa wieder in Kraft gesetzt, der einst vor dem Euro zusammen mit den vier Freiheiten des gemeinsamen Marktes den Wohlstand und die Freiheit in Europa hochgehalten hat. Die deutsche Industrie wäre zu Effizienzgewinnen gezwungen, die helfen würden, die sozialen Sicherungssysteme wieder auf eine solidere wirtschaftliche Basis zu stellen. Eine wachsende Kaufkraft der nord- und osteuropäischen Bürger würde über mehr Importe aus dem Süden auch dort die Wirtschaft beleben. Die jungen Menschen in Europa könnten wieder besseren Perspektiven entgegensehen.

Literatur:

Mayer, Thomas / Schnabl, Gunther 2020: Post-COVID-19 EMU: Economic Distancing by Parallel Currencies. Intereconomics 55,6, 387-391.

Müller, Sebastian / Schnabl, Gunther 2017: Zur Zukunft der Europäischen Union aus ordnungspolitischer Perspektive. ORDO 68, 3-34.

Schnabl, Gunther / Sepp, Tim 2021: Inflationsziel und Inflationsmessung in der Eurozone im Wandel. Wirtschaftsdienst 101, 8, 615-620.

Teilen auf