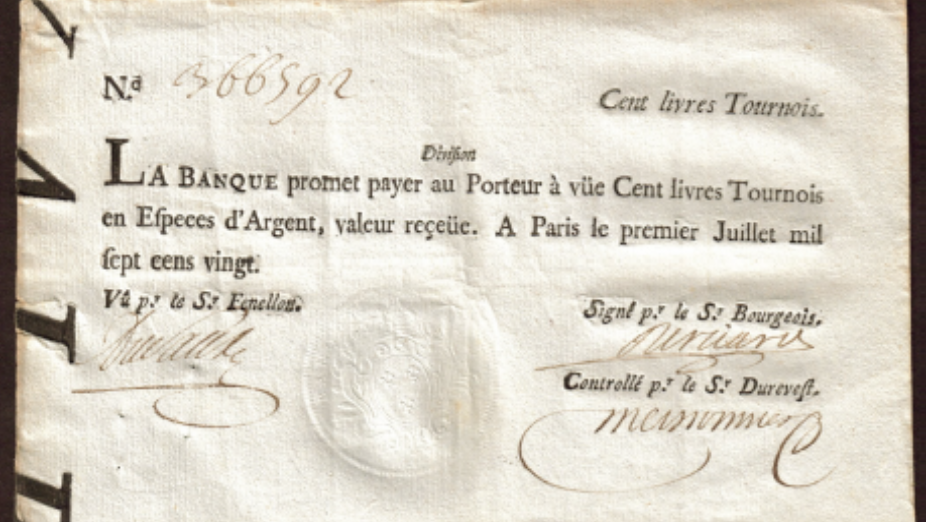

100 Livres-Banknote der Banque Royale vom 1. Juli 1720. Dieser Schein wurde auf dem Höhepunkt der Spekulationsmanie mit Aktien der Mississippi-Kompanie ausgegeben. (Bild aus: John E. Sandrock, John Law's Banque Royale and the Mississippi Bubble / http://www.thecurrencycollector.com/)

100 Livres-Banknote der Banque Royale vom 1. Juli 1720. Dieser Schein wurde auf dem Höhepunkt der Spekulationsmanie mit Aktien der Mississippi-Kompanie ausgegeben. (Bild aus: John E. Sandrock, John Law's Banque Royale and the Mississippi Bubble / http://www.thecurrencycollector.com/)

Vor genau 50 Jahren – am 15. August 1971 – hob der amerikanische Präsident Nixon in einer kurzen Fernsehrede den Umtausch von Dollar in Gold auf. Seither wurde von den Zentralbanken ungedecktes, durch keine Bindung an reale Werte gebundenes reines Papiergeld ausgegeben und seither fiel der reale Wert des Dollar auf noch 15%. Da wurde ganz grob mit Geld getrickst, wurden Versprechen gebrochen, begann das moderne Zeitalter der Geldmanipulation.

Diese Geldexperimente der neuesten Zeit halten sich eins-zu-eins an das Vorgehen einer der größten Geldtricksereien der Geschichte: das Experiment des Papiergeldes von John Law in Frankreich 1716-1720.

Vor 22 Jahren setzten die EU-Gewaltigen die neue Währung Euro in Umlauf, seither hat dieser schon 31% seines Wertes verloren. Die Geldtrickser gehen auch hierzulande um, denn der neue Euro wurde als ebenso harte Währung wie die alte D-Mark dargestellt. Die amerikanische FED und die europäische Notenbank EZB vervielfachten den Geldumlauf seit der Finanzkrise 2008 – neue Zeichen von Inflation zeigen sich. Weitherum halten die Bürger den Atem an, sie spüren: so wird es nicht gut ausgehen.

Die Verführung durch das billige Geld

Was sie nicht mehr wissen: diese Geldexperimente der neuesten Zeit halten sich eins-zu-eins an das Vorgehen einer der größten Geldtricksereien der Geschichte: das Experiment des Papiergeldes von John Law in Frankreich 1716-1720. Es wird nicht zufällig von manchen heutigen Geldtheoretikern als eigentlich „modern“ und wegweisend bezeichnet, was eigentlich nur beunruhigen kann.

Und das Experiment geht so:

Die FED und die EZB kaufen Staatsschuldpapiere der eigentlich zahlungsunfähigen Regierungen auf und geben den Banken dafür neues Geld. Genau das schlug der Schotte John Law dem Regenten Frankreichs, Philippe d’Orléans vor, um den drohenden Bankrott des Staates abzuwenden.

Law gründete die Banque Générale, einen Vorläufer der Zentralbanken. Das Publikum bekam deren neuartiges Papiergeld, indem es der Banque Générale die in seinem Besitz befindlichen Staatsschuldpapiere verkaufte, und zwar zum vollen Wert, der draufstand. Denn längst trauten die Gläubiger dem französischen Staat nicht mehr und die Staatsschulden wurden nur noch zu 60% gehandelt. Damit nun wurde die Banque Générale einziger Gläubiger des Staates, und das Publikum hielt plötzlich viel Bargeld in Form von Papier in Händen. Alle waren glücklich – der Staat wie das Publikum.

Denn durch die vorherigen Kriege des Sonnenkönigs und durch Handelsdefizite des Landes war viel Gold aus dem Land abgeflossen, Bargeld im klassischen Metall-Sinn war rar geworden. Handel und Wandel stockten. Nun aber bekam das Publikum ganz leicht Geld in die Hand, konnte auch die Aktien der Banque Générale kaufen, und bekam sogar Kredite der Banque Générale, um deren Aktien zu kaufen. John Law senkte die Verzinsung der restlichen Staatstitel, und verwies die Inhaber – Adel, Klöster, Stiftungen – auf Aktien, deren Kurse ja stiegen und Ersatz boten,

Dasselbe bewirken FED und EZB mit Nullzinsen und expandierenden Geldmengen – man soll sich die Rendite halt über die Börsen – mit Aktien – holen. Auch deren Kurse steigen ja seit Jahren immer weiter.

Geldquelle für die Reichen und Mächtigen, Rettung für Politiker und Budgetexzesse

John Law war glücklich. Er hatte die parasitäre Hofgesellschaft vor dem Offenbarungseid bewahrt, ihm wurde hofiert, seine zunächst private „Banque Générale“ wurde 1718 zur „Banque Royale“ und immer mehr gedrucktes Geld sprudelte für die Reichen und Mächtigen. Law wurde nun auch Finanzminister, bekam 1719 für seine Banque das Münzmonopol, und im Februar 1720 fusionierte er sie schließlich mit der Kolonialgesellschaft „Compagnie des Indes“, in die er zuvor schon die berühmte „Mississippi-Kompanie“ eingegliedert hatte. Diese Supergesellschaft erhielt, um die ausgegebenen Aktien glaubhaft zu machen, die indirekten Steuern und die restlichen Steuern der Nation als Einkommen überschrieben. Damit war Law nun Unternehmer, Besitzer eines Handelsmonopols, Zentralbankchef und oberste Fiskalbehörde in einem.

Auch in Euroland geschieht das Gleiche. Die EZB kauft Staatsschulden in riesigen Mengen auf. Deren Kurse steigen weit über die Krisenwerte italienischer, griechischer, spanischer, portugiesischer Schulden in der Eurokrise 2010. Die Zinsen darauf fallen, sind teils sogar negativ. Doch die Inhaber und Verkäufer der Staatsschulden konnten sich gesundstoßen, wie es in der Börsensprache heißt, und zwar durch die gestiegenen Kurse eben dieser Staatspapiere, und schließlich durch den unheimlichen Börsenboom aller Aktien.

Wie Law hatte der frühere EZB-Chef Mario Draghi eine kompromittierte Politikerkaste, ihre Budgetexzesse und ihre unausgereifte neue Währung gerettet.

Wie Law hatte der frühere EZB-Chef Mario Draghi eine kompromittierte Politikerkaste, ihre Budgetexzesse und ihre unausgereifte neue Währung gerettet. Die Institutionen des Euroraums wurden dann kumuliert wie das Superkonglomerat John Laws: Der European Stability Mechanism ESM, gegründet als Hilfsfonds in der Südeuropa-Krise 2012, ist jetzt eine Bank und schöpfte aus dem Nichts soeben 500 Milliarden Kreditlinien für den Süden. Die EU selbst will 750 Milliarden Kredite aufnehmen, um Geschenke und Investitionen an die Süd-Mitglieder zu machen, und weitere 1’000 Milliarden für kommende Budgetdefizite der EU selbst: versprochen wurde auch hier, mit künftig der EU zukommenden Steuern diese Lasten abzusichern.

John Law 1715: „Ich gehe sogar so weit zu behaupten, dass ein absoluter Herrscher, der etwas vom Regieren versteht, sehr wohl in der Lage wäre, seinen Kredit derartig auszudehnen, dass er sich alle Summen beschaffen könnte, derer er nur immer bedürfte, und dies zu einem niedrigeren Zins, als dies solche Herrscher vermöchten, deren Machtbefugnisse begrenzt sind.“ (John Law, Denkschrift über die Banken S. 144, in ders., Geld und Banken, S. 139-203 [1715], zitiert nach Niall Ferguson, Der Aufstieg des Geldes, Berlin 2009, S. 126).

Immer garantieren die überschuldeten Euro-Staaten und Deutschland alles wiederum selbst. Und seit März 2020 kauft die EZB wie damals angekündigt, neue, enorme Mengen solcher Schuldpapiere auf. Durch negative Zinsen auf Einlagen, also durch schrittweise „Amputation“ ihres Wertes, treibt sie deren Inhaber, das Publikum, zum Kauf von Papieren, Aktien, Anlagen an. Ebenso, um diese Gelder in die Wirtschaft zu treiben, bekommen die Banken von der EZB wiederum Kredite zu negativen Zinsen, werden von ihr also subventioniert. Wie damals bei John Law wird das Publikum so aus der Bank bezahlt, um sich dieses Papiergeldes zu bedienen, es einzusetzen.

Gegen die Macht des ökonomischen Gesetzes und am Ende die Zwangsmaßnahmen

Um Widerstrebende in sein Geldsystem zu zwingen, verfügte Law, dass zunächst alle größeren, dann alle Transaktionen in Papiergeld zu tätigen seien. Was das Bargeldverbot für Zahlungen über 10’000 Euro (Italien 1’000 Euro) heute im Euroraum darstellt, war damals dieser Bann gegen das frühere „Bargeld“, also Gold und Silber. Wie damals John Laws Papiergeldmaschine, zwingen heute die Notenbanken alle unter ihr Monopol. Und Wertpapierkurse, Bankenbonität, Geldwert, Staatsdefizite, Notenbank, Euro sind alle untereinander verhängt, verschränkt. „Doom loop“ nennt man dies heute, einen „Teufelskreis“. Wenn einer fällt, dann fallen alle miteinander.

Dann aber meldete sich 1720 der gesunde Hausverstand des Publikums wieder, die ökonomische Gesetze brachen sich Bahn. Eigentlich waren es dieselben Gesetze, die John Law zuerst nutzte – dass nämlich der Wert des Geldes von seiner Menge und Akzeptanz im Publikum abhängt. Doch die Banque Royale hatte laufend neues Geld, neue Aktien ausgegeben, auf Druck der politisch Einflussreichen. Heute drehen die Politiker ebenfalls den Notenbanken den Arm um – in der EU mit den erwähnten 1’750 Milliarden neuen Schuldpapieren, in den USA die Tausend-Milliardenpakete von Präsident Joe Biden. Es wurde auch damals, zu John Laws Zeiten, ein Tanz von Millionen, der zwei Mal das Sozialprodukt Frankreichs erreichte. Die Preise begannen rasch in die Höhe zu klettern, der Wert des Papiergeldes begann zu zerfallen und erste Händler in Paris nahmen wieder nur Gold- und Silbermünzen an.

Damit zeichnete sich der Weg ab, den schließlich auch die FED und die EZB notgedrungen einschlagen werden, die Zuflucht zu anfangs ungeplanten Zwangsmaßnahmen.

Damit zeichnete sich der Weg ab, den schließlich auch die FED und die EZB notgedrungen einschlagen werden, die Zuflucht zu anfangs ungeplanten Zwangsmaßnahmen. John Law wurde nervös, begann zu improvisieren, wurde autoritär. Er verbot den privaten Gold- und Silberbesitz (wie die USA 1934, England 1967). Um die Kurse der Banque Royale zu stützen bot er an, alles aufzukaufen – Aktien, Edelmetalle, restliche Staatsschulden. Damit schwoll die Geldmenge ins Unermessliche an.

Panik und schlussendliche Umkehr – auf Kosten der Gläubiger

Mit dem Papier kauften alle, was real noch Wert versprach, Immobilien, Schätze, Pferde, Kunstwerke. Dann verfiel Law auf eine Währungsreform – die Papiernoten sollten zwei zu eins umgetauscht, ihr Wert also halbiert werden. Dann, um dem Publikum zu zeigen, dass die Geldmenge reduziert werde, ließ er täglich vor dem Rathaus Papiergeld verbrennen. Das Publikum sah darin aber nur eines und verstand: Papier ist nichts mehr wert. Aufstände, Plünderungen, Morde waren die Folge – die Zivilisation zerfiel erschreckend. Ein Ausreise- und Kapitalausfuhrverbot wurde verfügt, wie für Griechenland während seiner letzten Krise.

Es blieb schließlich nur eines: die sofortige Umkehr. Der Staat gab wieder selbst Schuldpapiere aus, die normal verzinst wurden, und damit kehrte viel Papiergeld in die Banque zurück und wurde eingestampft. Diese vom Publikum angebotenen Papier- und Wertpapierguthaben wurden aber einfach autoritär in ihrem Wert heruntergesetzt, niemand bekam den aufgeblähten Wert. Die ebenso aufgeblasenen Aktien, also die Gegenwerte der ehemaligen Staatsschuld, wurden für drei Jahre eingefroren, niemand konnte sie zurückgeben, und als Tupfer auf dem i wurden diese Gläubiger mit einer Zwangsanleihe geschlagen. Sie wurde aber in Gold und Silber garantiert und zu 4% verzinst.

FED und EZB: Getriebene ihres eigenen Treibens

Mit allen diesen Zwangsmaßnahmen wurde die Geldflut gebändigt und schließlich eingezogen. Die FED und EZB werden eines Tages ebenfalls die riesigen geschöpften Geldmengen, welche auf den Konten der Banken bei diesen Notenbanken liegen, mit autoritären Maßnahmen sterilisieren müssen: mit Wertreduktionen, deren Vorboten die Negativzinsen sind, mit dem Umtausch in andere Werte oder gar in eine neue Währung, mit hohen Mindestreserven der Banken bei der Notenbank, um die Gelder dort zu sterilisieren, mit Kapitalausfuhrverboten, mit Höchstzinsvorschriften für Staatsschuldpapiere, wie in den USA nach 1945. Sie werden das viele geschöpfte Geld der Banken auf den Notenbankkonten zurückzuhalten versuchen, indem sie ihnen dafür Schuldscheine zu besserem Zins als auf dem Markt anbieten. Anstatt die Zinsen zu drücken, steigern sie diese dann. Sie werden Getriebene ihres eigenen Treibens.

Dass die Wirtschaft nur mit hoher Geldflüssigkeit – Liquidität – läuft, wie John Law oder später John M. Keynes unterstellten, ist eine Mär. Die ganze industrielle Revolution bis 1914 kam unter dem Goldstandard zustande.

Vielleicht werden die Notenbanken wie nach John Law oder in der Weimarer Republik nach der Inflation wieder das Geld an Reales binden müssen, damit Vertrauen zurückkehrt.

Frankreich stürzte nach dem Scheitern des Papiergeldexperimentes in eine schwere Wirtschaftskrise, Banken und Geldverkehr wurden verdächtig. Frankreichs Elite, die Körperschaften, der Staat lebten wieder nur vom Bodenertrag und verpassten die industrielle Revolution.

In der langen Galerie der Geldmanipulatoren

Die heutigen Geldtrickser jedoch bleiben unbescholten. Sie genießen zum Teil hohes Ansehen und jetzt oder später ihre Pensionen: Nixon, Bernanke, Yellen, Powell, Draghi, Lagarde. So wie diese Regenten sich heute mit vulgärwissenschaftlichen Reden persönlich ins Rampenlicht stellen, so sollten sie dann auch mit Namen haften, wenn es schief geht. Sie stehen in der langen Galerie der Geldmanipulatoren aller Zeiten.

Nicht nur haben sie die Reichen durch unermessliche Geldschöpfung reicher, die Sparer und ihre Pensionskassen ärmer gemacht, nicht nur haben sie den Politikern für alle Wahnsinnsausgaben die Notenpresse angedient, sondern sie bauten den „doom-loop“ auf, der alle Geldinstitutionen, den Staat, die Papierwerte, den Euro auf der gleichen Seite der Waagschale zusammenbindet und Hunderte von Millionen Wirtschaftsbürger in ihrer Existenz bedroht.

Dass die Wirtschaft nur mit hoher Geldflüssigkeit – Liquidität – läuft, wie John Law oder später John M. Keynes unterstellten, ist eine Mär. Die ganze industrielle Revolution bis 1914 kam unter dem Goldstandard zustande. Jede Banknote konnte in Gold am Schalter eingetauscht werden. Geld war knapp, die Preise sanken oft während Jahrzehnten, etwa von 1873 bis 1896. Das machte die Konsumenten reicher und belohnte die Sparer, also jene, die Kapital bildeten, und es bestrafte die Schuldner. Dass damals in Frankeich – und nach der Finanzkrise 2008 – die Kapitalmärkte leergefegt waren, hängt nicht an zu wenig Geld oder Liquidität, sondern an den Staatsdefiziten, die Kapital aufsaugen und einen produktiven, wohlstandsschaffenden Gebrauch desselben verhindern.

Weitere Lektüre zum Thema

James Buchan, John Law. A Scottish Adventurer of the Eighteenth Century, Maclehose Press Quecus, London 2018

John Law, in: New World Encyclopedia, Dez. 2020 https://www.newworldencyclopedia.org/entry/John_Law_(economist)

Claude Cueni, Das große Spiel, Heyne, München 2006 (ein Roman, aber faktengetreu)