Zahlreiche Sprüche preisen die Tugend der Sparsamkeit und warnen vor den Folgen der Verschwendungssucht. Auch die „klassischen Wirtschaftstheoretiker widerlegten die Irrtümer ihrer Zeit und wiesen nach, dass eine Politik der Sparsamkeit, die zum Besten des Einzelnen war, auch zum Besten des Landes war. Sie zeigten, dass der kluge Sparer, der Vorsorge für die Zukunft traf, der Gemeinschaft keinen Schaden zufügte, sondern ihr half.“

„Sparen“ ist mit anderen Worten in der heutigen Welt nur eine andere Form des Ausgebens.

Doch in der Zwischenzeit ist das Sparen unter Beschuss geraten und ihr genaues Gegenteil, das Ausgeben, in Mode gekommen.

Wer spart, bringt genauso viel Geld in Umlauf wie einer, der es ausgibt, nur ist es weniger sichtbar

Warum die Kritik am Sparen falsch ist, und Verschwendung Ruin bedeutet, veranschaulicht ein Beispiel, das von dem französischen Ökonom Frédéric Bastiat stammt:

Zwei Brüder, Alvin und Benjamin, haben beide eine Erbschaft gemacht, die ihnen ein jährliches Einkommen von 50.000 US-Dollar garantiert. Alvin ist ein Verschwender, Benjamin hingegen ein umsichtiger Mann, der weit bescheidener lebt.

In der Folge verkehrt Alvin in Nachtclubs, gibt üppiges Trinkgeld, kauft Häuser und Jachten, und überhäuft seine Frau mit Geschenken. Deshalb wird er auch von Kellnern, Restaurantbesitzern und Juwelieren umschwärmt. „Sie halten ihn für einen öffentlichen Wohltäter.“ Alvin bringt so nicht nur seine Einnahmen von 50.000 US-Dollar jedes Jahr durch, sondern greift auch sein Kapital an. Schließlich gilt: „Wenn Sparen eine Sünde ist, muss Ausgeben eine Tugend sein.“ Alvin ist Anhänger des deutschen Ökonomen und Begründer des Staatssozialismus Johann Karl Rodbertus (1805 – 1875), demzufolge die Kapitalisten „ihre Einnahmen bis auf den letzten Pfennig für Bequemlichkeit und Luxus ausgeben müssen“, denn wenn sie „sich entschließen zu sparen, … sammeln sich die Güter an, und ein Teil der Arbeiter hat keine Arbeit mehr“.

Benjamin ist weit weniger beliebt. „Man sieht ihn nur selten einmal beim Juwelier, dem Kürschner oder in einem Nachtclub, und er nennt die Oberkellner auch nicht beim Vornamen.“ Er gibt nur 25.000 US-Dollar im Jahr aus. Die andere Hälfte seiner Erbschaft hortet er aber nicht in einem Safe, sondern gibt sie in Wahrheit ebenfalls aus, allerdings in anderer Form als Alvin:

„Er gibt das Geld entweder einer Bank oder investiert. Falls er das Geld einer Geschäftsbank oder Sparkasse überlässt, verleiht die Bank es entweder kurzfristig als Betriebskapital im Rahmen der üblichen Geschäfte oder kauft damit Wertpapiere.“ Anders als Alvin investiert somit Benjamin sein Geld, entweder direkt oder indirekt. „Aber wenn Geld investiert wird, werden damit Investitionsgüter gekauft oder geschaffen … Jedes dieser Projekte bringt ebenso viel Geld in Umlauf und schafft so viel Beschäftigung wie der gleiche Geldbetrag, der direkt für den Verbrauch ausgegeben wird. ‚Sparen‘ ist mit anderen Worten in der heutigen Welt nur eine andere Form des Ausgebens. Der Unterschied besteht normalerweise darin, dass das Geld einem anderen überlassen wir, der es für Zwecke ausgibt, mit denen die Produktion gesteigert wird.“

Beide Brüder bringen gleich viel Geld in Umlauf und schaffen gleich viele Arbeitsplätze. „Der Hauptunterschied ist der, dass jedem sofort ersichtlich ist, dass Alvin etwas mit seinen Ausgaben für die Beschäftigung tut.“

Wer verschwendet, ruiniert sich; wer spart, sorgt für besser bezahlte, produktivere und für mehr Arbeitsplätze

Nach zwölf Jahren ist Alvin ruiniert. Nirgendwo geht er mehr ein und aus. In den einst von ihm besuchten Lokalen und teuren Geschäften nennt man ihn einen Narren. Er schreibt Bettelbriefe an Benjamin.

Benjamin hat noch immer genug, denn Ausgaben und Sparen haben sich bei ihm stets die Waage gehalten. Er „sorgt nicht nur für mehr Arbeitsplätze als früher, weil seine Einnahmen dank der Investitionen gestiegen sind; er hat auch dadurch, dass er sein Geld angelegt hat, dazu beigetragen, dass es jetzt besser bezahlte und produktivere Arbeitsplätze gibt. Sein Kapital und sein Einkommen sind gewachsen. Er hat die Produktivitätskapazität des Landes erweitert, Alvin nicht.“

Was jemand an Konsumgütern spart, wird gleichzeitig für Investitionsgüter ausgegeben

Die Gegner des Sparens verwechseln verschiedene Begriffe. Manchmal setzen sie Sparen mit Horten gleich. Tatsächlich ist bloßes Horten von Geld, „wenn es sinn- und grundlos in großem Maßstab erfolgt, in den meisten wirtschaftlichen Situationen schädlich. Allerdings ist dieses Horten äußerst selten.“ Heutzutage tritt es kaum mehr auf: „In den modernen Industriegesellschaften von heute bewahrt sich kaum noch jemand seine Münzen und Scheine im Sparstrumpf oder unter der Matratze auf.“

Beim Sparen geschieht etwas anderes: „was an Verbrauchsgütern gespart wird, [wird] für Investitionsgüter ausgegeben“. Daher bedeutet „ ‚Sparen‘ nicht notwendigerweise eine Verringerung der Gesamtausgaben um auch nur einen Dollar“. Deshalb bewirkt das Sparen auch keine Rezession: Zwar wird weniger für Konsumgüter ausgegeben, aber gleichzeitig mehr für Investitionsgüter.

Kaufaufschub ist nicht die Ursache, sondern die Folge von Rezessionen

Nicht zu verwechseln mit dem Sparen und dem Horten ist das Phänomen des Kaufaufschubs, das oft zu Unrecht für eine Rezession verantwortlich gemacht wird, in Wahrheit aber erst nach einem wirtschaftlichen Abschwung eintritt.

Bei einem allgemeinen Kaufaufschub sind „Verbrauchsausgaben und Investitionen … beide rückläufig.“ Die Verbraucher schränken dabei das Kaufen aus zwei Gründen ein: Erstens weil sie den Verlust ihres Arbeitsplatzes befürchten und noch über einen längeren Zeitraum konsumieren wollen. Zweitens weil die Verbraucher aufgrund des Fallens der Güterpreise mit einem weiteren Preisrückgang rechnen, und nun durch das Hinauszögern ihrer Käufe hoffen, später noch mehr für ihr Geld zu bekommen.

„Die gleichen Erwartungen verhindern, dass sie investieren. Ihr Vertrauen in die Rentabilität geschäftlicher Unternehmungen ist erschüttert … Wir können sie uns als Personen denken, die sich weigern, Güter zu halten, die im Wert fallen könnten, sondern vielmehr Geld für einen Aufschwung zurückhalten.“

Ein vorübergehender Kaufaufschub ist kein Sparen, wie fälschlich behauptet wird, denn ihm liegen andere Motive zugrunde. Er tritt bei ersten Anzeichen einer Rezession ein. Daher ist es ein „noch schwerwiegenderer Irrtum …, diese Art des ‚Sparens‘ als die Ursache von Rezessionen hinzustellen. Es ist vielmehr die Folge der Rezessionen.“ Zwar kann „diese Weigerung zu kaufen eine Wirtschaftsflaute verstärken oder verlängern“. Gerade die politischen Maßnahmen befördern aber oft diese Flaute: „Wenn die Eingriffe des Staates in die Wirtschaft unberechenbar sind und die Unternehmen nicht wissen, was die Regierung als Nächstes plant, kommt Unsicherheit auf.“ Unternehmer und Einzelpersonen „halten größere Reserven für Notfälle. Dieses Horten von Barbeträgen mag manchem wie eine Ursache erlahmender wirtschaftlicher Aktivität erscheinen. Die wirkliche Ursache ist jedoch die durch die Regierungspolitik ausgelöste Unsicherheit.“

Dank des Sparens wird jährlich ein immer größerer Kuchen konsumiert

Zuweilen versucht man das Sparen lächerlich zu machen. „Man belächelt das 19. Jahrhundert, weil es angeblich den Satz geprägt hat, die Menschheit solle sich durch das Sparen einen immer größer werdenden Kuchen backen, ohne ihn je zu essen.“

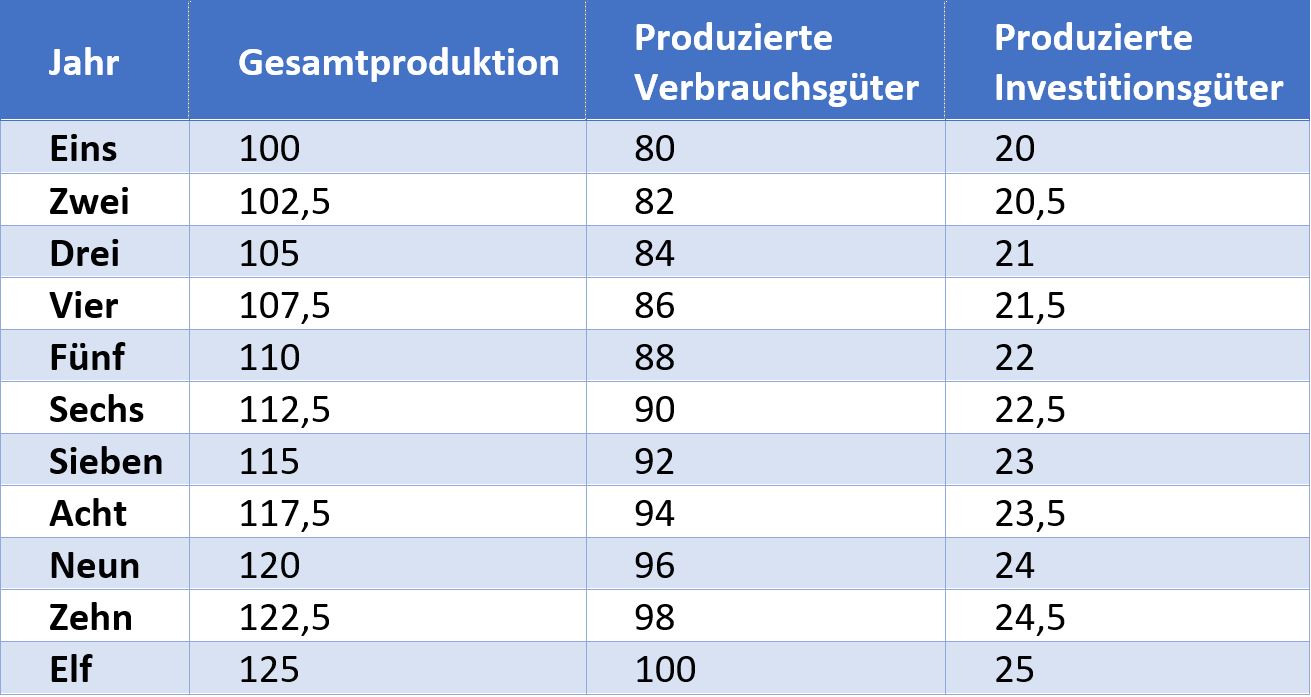

Ein Beispiel soll helfen, sich ein realistischeres Bild von dem zu machen, was beim Sparen passiert: Ein Land spart pro Jahr 20 Prozent von allem, was es in demselben Jahr produziert hat. „Die Ersparnisse werden Jahr für Jahr dafür benutzt, „die Zahl der bestehenden Maschinen zu vergrößern oder sie qualitativ zu verbessern und so die Güterproduktion des Landes zu steigern.“ Als Folge der jährlichen Ersparnisse und Investitionen wächst also die Produktion jährlich um 2,5 Prozentpunkte. Bei einem anhaltenden Spar- und Investitionsprozess von gleich bleibendem Umfang ergibt sich für elf Jahre dann folgendes Bild:

Zunächst wächst die Gesamtproduktion pro Jahr wegen der Ersparnisse, ohne die sie nicht zugenommen hätte. Deshalb wird auch der Kuchen jährlich größer, von dem – hier haben die Kritiker Recht – nur ein Teil verbraucht wird. „Aber es gibt keine irrationale oder wachsende Einschränkung. Denn es wird tatsächlich jedes Jahr ein immer größerer Kuchen konsumiert; bis nach elf Jahren (in unserem Beispiel) der jährliche Kuchen der Verbraucher allein so groß ist wie der Kuchen von Verbrauchern und Produzenten des ersten Jahres zusammen. Darüber hinaus ist die Kapitalausrüstung, die Fähigkeit, Güter herzustellen, 25 Prozent größer als im ersten Jahr.“

Nur ein plötzlicher Anstieg des Sparens verunsichert die Konsumgüterindustrie, und ebenso ein plötzlicher Rückgang die Investitionsgüterindustrie

Noch etwas anderes tritt zutage: „Die Tatsache, dass 20 Prozent des Volkseinkommens jedes Jahr gespart werden, verunsichert die Verbrauchsgüterindustrie nicht im Geringsten.“ Nachdem sie die 80 im ersten Jahr produzierten Einheiten verkauft hat, wird sie sicher nicht Produktionspläne für einen Verkauf von 100 Einheiten im zweiten Jahr aufstellen. „Die Verbrauchsgüterindustrie hat sich mit anderen Worten schon auf die Annahme eingestellt, dass es hinsichtlich der Sparquote so bleibt wie bisher.“

Nur eine plötzliche Zunahme des Sparens würde die Branche „durcheinanderbringen und sie auf unverkauften Waren sitzen lassen.“ Allerdings würde „jede plötzliche Veränderung Unruhe auslösen“, nicht nur ein plötzlicher Anstieg des Sparens: „Es wäre ebenso beunruhigend, wenn sich die Nachfrage der Verbraucher plötzlich von einem Verbrauchsgut auf ein anderes verlagern würde. Und noch alarmierender wäre es, wenn ehemalige Sparer ganz unvermittelt keine Investitions-, sondern nur noch Verbrauchsgüter nachfragen würden.“ Es gäbe mit anderen Worten „die gleiche Beunruhigung … in der Investitionsgüterindustrie, wenn die Ersparnisse plötzlich beträchtlich zurückgingen.“ Die Folge wäre dann nicht noch mehr Beschäftigung, sondern höhere Konsumgüterpreise und niedrigere Investitionsgüterpreise:

„Die erste Auswirkung auf die Nettobilanz wären erzwungene Verschiebungen im Bereich der Beschäftigung und ein vorübergehender Rückgang bei den Beschäftigten infolge der Auswirkungen auf die Investitionsgüterindustrie. Und die langfristige Folge wäre eine Abnahme der Produktion unter das Niveau, das ansonsten erreicht worden wäre.“

Kapitalangebot und -nachfrage befinden sich wegen des Zins im Gleichgewicht: Der Zins ist der Preis für das Kapital

Die Gegner des Sparens betrachten „Ersparnisse“ und „Investitionen“ als zwei „voneinander unabhängige Variablen, und als wäre es reiner Zufall, wenn sie einmal gleich sind.“ Sie befürchten eine Flaute, wegen sinnlosen Sparens auf der einen Seite, und begrenzter „Investitionsgelegenheiten“ auf der anderen. „Die einzige Lösung, so erklären sie, bestehe darin, dass der Staat diese einfältigen und schädlichen Ersparnisse konfisziert und selbst Projekte entwirft, um das Geld auszugeben und Arbeitsplätze zu schaffen“.

Übersehen wird dabei zunächst: „Die Ersparnisse können die Investitionen nur um den Betrag übersteigen, der bar gehortet wird.“ Das geschieht aber (siehe oben) in nur sehr geringem Umfang. Horten ist selten. „Der infrage kommende Gesamtbetrag ist wahrscheinlich zu gering, als dass er sich nachhaltig auf das Wirtschaftsleben auswirken könnte.“

Solange Sparkassen und Geschäftsbanken keine Rezession erwarten, und daher keine fallenden Güterpreise oder ein zu hohes Risiko für ihr Kapital fürchten, lassen sie ihr Geld nicht brachliegen, sondern bemühen sich, „es auszuleihen und anzulegen. Sie können es sich nicht leisten, das Geld nicht arbeiten zu lassen.“ Von dem Fall einer sich ankündigenden Rezession abgesehen zeigt sich daher:

„[Es] werden Ersparnisse und Investitionen auf die gleiche Art ins Gleichgewicht gebracht wie Warenangebot und -nachfrage. Denn wir können Ersparnisse und Investitionen als Angebot von beziehungsweise Nachfrage nach neuem Kapital definieren. Und so wie sich Warenangebot und ‑nachfrage über den Preis ausgleichen, gleichen sich auch Kapitalangebot und -nachfrage über den Zins aus. Zins ist lediglich ein eigener Name für den Preis geliehenen Kapitals. Er ist ein Preis wie jeder andere auch.“

Der Zinssatz lässt sich künstlich nur durch ständig neue Geldspritzen und Bankkredite niedrig halten, die an die Stelle der realen Ersparnisse treten.

Doch mittlerweile „besteht eine geradezu krankhafte Angst vor ‚übermäßig hohen‘ Zinsen. Es wird argumentiert, dass es für die Wirtschaft bei hohen Zinssätzen nicht rentabel sei, Geld für Investitionen in Fabriken und Maschinen zu leihen.“ Deshalb betreiben sämtliche Regierungen eine Politik des „billigen Geldes“. Doch auch hier werden nur die Auswirkungen einer Maßnahme auf eine bestimmte Gruppe betrachtet: „bei all dieser Sorge um ein Ansteigen der Nachfrage nach Kapital werden die Auswirkungen dieser Politik auf das Kapitalangebot übersehen.“

Der Zins wird künstlich unter seinem Marktpreis gehalten. Die Wirkung „ist letztlich die gleiche, wie wenn irgendein anderer Preis unter seinem Marktpreis gehalten wird. Die Nachfrage steigt, und das Angebot geht zurück. Die Nachfrage nach Kapital nimmt zu, und das Angebot an Kapital nimmt ab.“ Einerseits wird zu erhöhter Kreditaufnahme und stark spekulativen Geschäften ermuntert, gleichzeitig hemmt die Zinssenkung auf der Angebotsseite „die normale Genügsamkeit, das Sparen und Investieren. Sie verringert die Ansammlung von Kapital. Sie verlangsamt den Produktivitätsanstieg und das ‚Wirtschaftswachstum‘, die zu fördern die ‚Progressiven‘ vorgeben.“

Somit kommt es „zu wirtschaftlichen Verzerrungen“. Gleichzeitig erzwingt der zu niedrige Zinssatz zu weiterer Geldausweitung (Inflation), um die Illusion von in größerer Menge vorhandenem Kapital aufrechtzuerhalten: „Der Zinssatz lässt sich künstlich nur durch ständig neue Geldspritzen und Bankkredite niedrig halten, die an die Stelle der realen Ersparnisse treten. Das kann die Illusion hervorrufen, es sei mehr Kapital vorhanden, so wie das Hinzufügen von Wasser den Eindruck erwecken kann, es sei mehr Milch da.“

Ein Festhalten an der Politik der ständigen Inflationierung muss letztlich die Zinsen wieder steigen lassen

Diese Inflationierung des Geldes birgt eine Gefahr:

Es zeigt sich, „dass neue Geldspritzen oder Bankkredite für den Anfang und vorübergehend zwar niedrigere Zinssätze bewirken können, ein Festhalten an diesem Plan aber letztendlich die Zinsen steigen lassen muss. Dazu kommt es, weil neue Geldspritzen im Allgemeinen die Kaufkraft des Geldes verringern. Wer Geld verleiht, stellt dann nämlich fest, dass das Geld, das er heute ausleiht, in einem Jahr, wenn er es zurückbekommt, nicht mehr so viel Kaufkraft hat. Er verlangt daher neben dem normalen Zinssatz einen Aufschlag als Ausgleich für den erwarteten Schwund der Kaufkraft seines Geldes.“ Die Höhe des Aufschlags hängt von der Höhe der erwarteten Inflation ab.

„Die Politik des billigen Geldes ruft, kurz gesagt, weit mehr heftige Schwankungen in der Wirtschaft hervor als die Maßnahmen, gegen die sie gedacht ist oder die sie verhindern soll.“

Wenn sich der Staat hingegen nicht mit inflationären Maßnahmen in die Zinspolitik einmischt, „schaffen sich die wachsenden Ersparnisse durch sinkende Zinssätze auf natürliche Weise ihre eigene Nachfrage“: Wegen des größeren Angebots an Ersparnissen, müssen sich die Sparer mit niedrigeren Zinsen zufrieden geben, was gleichzeitig bedeutet, dass mehr Unternehmen einen Kredit aufnehmen können.

Es gibt keine feste Grenze für die Menge neuen Kapitals, das aufgenommen werden kann

Ein weiterer, sehr verbreiteter Trugschluss im Zusammenhang mit dem Sparen ist die Annahme, „es gebe eine fest Grenze für die Menge neuen Kapitals, die aufgenommen werden kann, oder gar die Annahme, die Grenze der Kapitalausweitung sei bereits erreicht.“

Dass diese häufig anzutreffende Meinung ein Irrtum ist, wird bei näherem Hinsehen sofort klar. „Fast der gesamte Reichtum der modernen Welt, beinahe alles, was sie von der vorindustriellen Welt des 17. Jahrhunderts unterscheidet, besteht aus angesammeltem Kapital.“ Es besteht zum einen Teil aus Verbrauchsgütern – Autos, Kühlschränken usw. – und zum anderen Teil aus Produktionswerkzeugen, also dem, was wir das eigentliche Kapital nennen, von Pflug und Axt bis hin zu den kompliziertesten Werkzeugen, Stromgeneratoren oder Fabriken. Die Menge an Verbrauchs- und Produktionsgütern ist noch nie an ein Limit gestoßen. Darüber hinaus sind auch unbegrenzt qualitative Verbesserungen hier möglich:

„Es wird keinen ‚Überschuss‘ an Kapital geben, solange das rückständigste Land technologisch nicht genauso gut ausgestattet ist wie das fortschrittlichste, solange nicht das unrentabelste Unternehmen des Landes gleichgezogen hat mi dem technisch bestausgerüsteten und solange die modernsten Produktionseinrichtungen nicht einen Punkt erreicht haben, an dem der menschliche Erfindungsgeist an seine Grenzen stößt und nichts mehr verbessern kann.“

Durch den Zuwachs an neuem Kapital steigt die Produktivität der Arbeiter – zum Wohle der Arbeiter wie der Verbraucher

Dann wäre noch die Frage, wie das zusätzliche Kapital „aufgenommen“ und „bezahlt“ werden kann. „Wenn es beiseite gelegt und gespart wird, nimmt es sich selbst auf und bezahlt sich selbst. Denn die Produzenten kaufen neue Investitionsgüter, weil diese besseren und vielseitigeren Maschinen die Produktionskosten senken.“ Es gibt keine bestimmbare Grenze für den Umfang neuen Kapitals, das aufgenommen werden kann, weil „es keine bestimmbare Grenze gibt, bis zu der die Stückkosten bei der Produktion gesenkt werden können“.

Durch den Zuwachs neuen Kapitals sinken stetig die Produktionskosten pro Stück. Die Folge: Es sinken die Kosten der Produkte für die Verbraucher und/oder es steigen die Löhne der Arbeitskräfte, die mit den neuen Maschinen arbeiten, weil auch die Produktivität dieser Arbeiter steigt. Von neuen Maschinen, die bessere, mehr oder völlig neue Produkte herstellen, profitieren also Verbraucher wie Arbeiter. Die ersten erhalten für das gleiche Geld mehr oder bessere Produkte, und jene, die an den Maschinen arbeiten, haben sogar ein zweifach verbessertes Realeinkommen, weil auch ihre Nominallöhne steigen.

Ein Beispiel dafür ist die US-amerikanische Automobilindustrie, die jahrzehntelang nicht nur die höchsten Löhne der Welt und in den USA gezahlt hat, sondern bis etwa 1960 billiger als alle anderen Produzenten der Welt verkauft hat, weil sie mit geringeren Stückkosten gearbeitet hat. „Und das Geheimnis war, dass das Produktivkapital der amerikanischen Automobilindustrie pro Arbeiter und Auto größer war als überall sonst auf der Welt.“

Die hier gebotene, exklusiv für die AUSTRIAN ESSENTIALS erstellte Kurzfassung von „Die 24 wichtigsten Regeln der Wirtschaft“ erscheint mit Erlaubnis des FinanzBuch Verlags, bei dem auch die deutsche Fassung der 1978 erschienenen aktualisierten Neuauflage des Klassikers erhältlich ist.