Die Europäische Zentralbank in Frankfurt: Eine Bedrohung für Wohlstand und sozialen Frieden in Europa? Bild: fotolia/André Franke

Die Europäische Zentralbank in Frankfurt: Eine Bedrohung für Wohlstand und sozialen Frieden in Europa? Bild: fotolia/André Franke

Die aktuelle Geldpolitik geht zu Lasten der sozial Schwachen und ist auf Dauer nicht tragbar, weil sie den sozialen Frieden gefährdet. Als ungerecht empfundene wachsende soziale Ungleichheit wird aber kaum je mit der Geldpolitik in Zusammenhang gebracht. Diese ist letztlich politisch motiviert: Sie hilft zügellose Ausgabenversprechen der Staaten aufrecht zu erhalten, zerstört damit aber die Grundlagen von Produktivität und Wachstum. Folgen sind stagnierende, ja oft gar sinkende Reallöhne und horrende Immobilienpreise – der Wohlstand breiter Schichten und kommender Generationen wird weggefressen, die Reichsten profitieren. Das Vertrauen in die demokratischen Wohlfahrtsstaaten geht schleichend verloren.

Eine ausführliche und reichlich dokumentierte Fassung dieses Beitrags können Sie als PDF (Austrian Institute Paper Nr. 18) hier herunterladen.

Die wachsende Ungleichheit in unserer Gesellschaft wird unterschiedlich wahrgenommen. Das noch SPD-geführte Wirtschaftsministerium hat berichtet, dass für 40% der Bevölkerung das reale Einkommen niedriger liegt als vor 20 Jahren. Für die deutsche noch-Bundeskanzlerin Angela Merkel sind hingegen ein historisch hohes Volkseinkommen und niedrige Arbeitslosigkeit Anlass für Zufriedenheit.

Doch die wachsende Ungleichheit in den Industriestaaten ist inzwischen schwer zu leugnen, so dass die Suche nach den Ursachen begonnen hat. Thomas Piketty schreibt in seinem Bestseller „Das Kapital im 21. Jahrhundert“ die wachsende Ungleichheit seit den 1970er Jahren einem unregulierten Kapitalismus zu. Die fortschreitende Vermögenskonzentration lähme das Wachstum. Dani Rodrik aus Harvard führt stagnierende Löhne auf die Globalisierung und damit den Lohndruck aus den aufstrebenden Volkswirtschaften wie China zurück. Andere meinen, dass Innovationen wie Roboter Arbeitslosigkeit und damit Verlierer in alten Industrien schaffen, während smarte Erfinder wie Mark Zuckerberg Geld scheffeln.

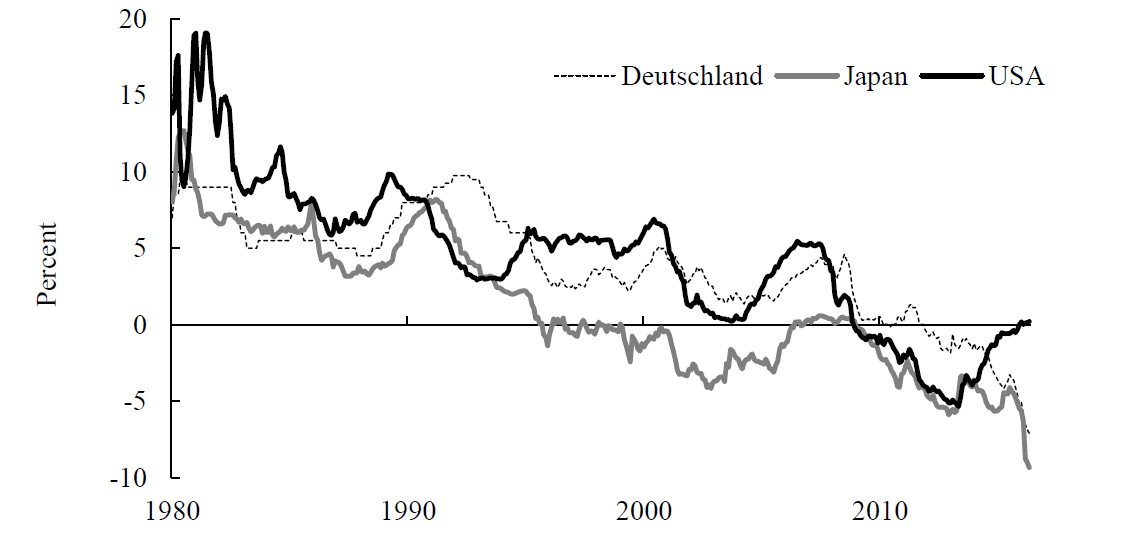

In der Diskussion um die wachsende Ungleichheit findet die Geldpolitik überraschenderweise keine große Beachtung, obwohl unbestritten ist, dass Geldpolitik grundsätzlich Verteilungswirkungen hat. Die drei großen Zentralbanken der USA, Japans und des Eurogebietes (vor 1999 Deutschland) haben den durchschnittlichen kurzfristigen Zins von ca. 13% im Jahr 1980 schrittweise auf heute nahe null abgesenkt (siehe Abb. 1). Seither haben immense Ankäufe von Staatsanleihen und Wertpapieren die Zentralbankbilanzen aufgeblasen. Rechnet man diese Anleihekäufe in Form sogenannter Schattenzinsen in Zinssenkungen um, dann ist das durchschnittliche kurzfristige Zinsniveau heute deutlich negativ (siehe Abb. 1).

Übertragungskanäle von Geldpolitik zu wachsender Ungleichheit

Es gibt zwei wichtige Übertragungskanäle von der Geldpolitik hin zu einer wachsenden Einkommens- und Vermögensungleichheit. Bis in die 1970er Jahre haben Zinssenkungen und Ausweitungen der Geldmenge noch für alle sichtbar die Preise an den Ladenkassen erhöht. Das hat damals vor allem die getroffen, die große Anteile ihres Einkommens für Konsum ausgaben. Seither sind die Konsumentenpreise beeindruckend stabil, doch haben – erstens – die ultralockeren Geldpolitiken in wilden Zyklen die Preise auf den Vermögensmärkten – z.B. von Aktien und Immobilien – nach oben getrieben. Das hat die Reichen reicher gemacht.

Abb. 1: Kurzfristige (Schatten-)Zinsen in Japan, USA und Deutschland

Zweitens drückt die Geldpolitik auf die Löhne breiter Bevölkerungsschichten, weil sie die Qualität der Investitionen negativ beeinflusst. Solange die Zinsen hoch waren, mussten Investitionen hohe Renditen erbringen, um Zinsdienst und Tilgung sicher zu stellen. Weil die Zentralbanken aber seit Mitte der 1980er Jahre die Finanzierungskosten stetig drückten, wurden leichte Kostenersparnisse in die Kassen der Unternehmen gespült. Deshalb haben viele Unternehmen Investitionen, Innovationen und Effizienzsteigerungen vernachlässigt und mehr Projekte mit geringer Rendite auf den Weg gebracht.Spätestens seit Ausbruch der großen Krise in den Jahren 2007/08 können Unternehmen mit niedrigen Renditen darauf vertrauen, dass ihre Kredite bedingungslos verlängert werden. Denn die angeschlagenen Banken scheuen Kreditausfälle und werden von den Zentralbanken mit billigen Hilfsgeldern versorgt. „Zombie-Banken“, die am Tropf der Zentralbanken hängen, halten immer mehr „Zombie-Unternehmen“ am Leben. Dies gilt insbesondere für Südeuropa.

So sind die Produktivitätsgewinne in den Industrieländern kontinuierlich zurückgegangen. Die Produktivität bestimmt aber den Wohlstand von Nationen. In der Nachkriegszeit waren hohe Produktivitätsgewinne die Grundlage für steigende Löhne und den großzügigen Ausbau der Sozialsysteme. Da die Produktivitätsgewinne heute gleich null sind, ist der Spielraum für Lohnerhöhungen verloren gegangen. Garantieren Mindestlöhne das Lohnniveau der untersten Einkommensschichten und steigen die höchsten Einkommen, dann kommt das durchschnittliche Lohnniveau der Mittelschicht unter Druck.

„Die Produktivität bestimmt den Wohlstand von Nationen. In der Nachkriegszeit waren hohe Produktivitätsgewinne die Grundlage für steigende Löhne und den großzügigen Ausbau der Sozialsysteme. Da die Produktivitätsgewinne heute gleich null sind, ist der Spielraum für Lohnerhöhungen verloren gegangen.“

Sechs Verteilungswirkungen der ultra-lockeren Geldpolitik

Aus den Auswirkungen der sehr lockeren Geldpolitiken auf Vermögenspreise, Produktivität und Löhne lassen sich im einzelnen sechs Verteilungsmuster ableiten:

- Erstens begünstigen die umfangreichen Anleihekäufe der Zentralbanken den Staat auf Kosten des privaten Sektors, weil sie die Verzinsung der Staatsanleihen drücken (finanzielle Repression). Während die Zinslasten der immer höher verschuldeten Staaten gesunken sind, verzinsen sich die Staatsleihen, die von Banken, Versicherungen und Stiftungen gehalten werden, nicht mehr. Vor allem die Versprechen der privaten Alterssicherung müssen schrittweise reduziert werden.

- Zweitens hat die sehr lockere Geldpolitik den Finanzsektor begünstigt, weil das neu geschaffene Geld dort zuerst ankommt. Wenn das billige Geld – wie vor der Krise in Südeuropa – das Kreditgeschäft florieren lässt, klingeln die Kassen. Treibt es Aktien- und Immobilienpreise nach oben, dann profitiert der Finanzsektor zuerst. Denn die Finanzinstitute können die Vermögenswerte noch zu niedrigen Preisen erwerben, während für alle späteren Käufer die Preise dann schon angestiegen sind. Platzen die Blasen, dann fangen die Zentralbanken mit noch mehr billigem Geld die drohenden Bewertungsverluste der Finanzinstitute auf. Die Unternehmen leiden hingegen unter schlechten Absatzperspektiven, weil mit den Löhnen die Kaufkraft stagniert. Da die Unternehmen die geringeren Absatzchancen antizipieren, investieren sie nicht in neue Produktionskapazitäten. In den USA sind beispielsweise seit Mitte der 1980er Jahre die Vergütungen im Finanzsektor deutlich schneller gestiegen als in der Industrie. Die neuen Reichen kommen aus dem Investmentbanking, z.B. der Spekulant George Soros oder die Partner von Goldman Sachs.

- Drittens hat die ultra-lockere Geldpolitik die Reichen immer reicher gemacht, weil sich bei diesen die Vermögenswerte konzentrieren. Hingegen wurden die Zinsen für Bankeinlagen, mit denen die mittleren und unteren Einkommensschichten überwiegend sparen, von den Zentralbanken gegen null gedrückt. Nur wer die richtigen Berater oder viel Glück hat, kann heute noch mit positiver Rendite investieren. Den Reichen stehen heute mehr Ressourcen zur Verfügung, um über politische Einflussnahme höhere Grenzsteuersätze, Vermögenssteuern und Erbschaftssteuern zu verhindern.

- Viertens gibt es Verteilungseffekte zwischen Jung und Alt, weil der Lohndruck nicht alle gleich trifft. Für die Älteren bleiben trotz der schleichenden Krise das Lohnniveau hoch und die Arbeitsplätze sicher. Für die, die neu in das Arbeitsleben eintreten, wird abgespeckt. Die Löhne und Rentenansprüche sinken im Vergleich zu früheren Generationen. Die Arbeitsverhältnisse der Jungen sind nicht mehr sicher. Praktika und Zeitverträge haben Hochkonjunktur.

- Fünftens profitieren die großen Unternehmen, weil sich diese sehr billig direkt auf den Kapitalmärkten finanzieren können. Die EZB kauft deren Wertpapiere an und treibt mit den Aktienpreisen die Unternehmenswerte nach oben. Hingegen bleiben kleine und mittlere Unternehmen von Bankkrediten abhängig. Die ultralockere Geldpolitik bringt aber vor allem kleine und mittlere Banken in eine prekäre Lage, weil sie die Marge zwischen Kredit- und Einlagenzinsen drückt. Das zwingt die Banken, die Neukreditvergabe an die risikoreicheren Klein- und Mittelunternehmen einzuschränken. Kleinere Banken müssen fusionieren. Große Unternehmen übernehmen – oft mit Hilfe billiger Kredite – kleinere Unternehmen. Mit der Konzentration im Finanz- und Unternehmenssektor wachsen die Gehälter der Manager der neuen nationalen Champions.

- Sechstens: Konzentrieren sich die großen Finanzinstitute und Unternehmen sowie die Zulieferer der Großunternehmen auf bestimmte Regionen, dann verändert sich auch die regionale Wirtschaftsstruktur. Die wirtschaftlichen Zentren, wo die großen Unternehmen sitzen, wachsen. Die Peripherie, wo nur kleine und mittlere Unternehmen angesiedelt sind, schrumpft. Auf der Suche nach Arbeit wandern die jungen Menschen von der Peripherie ins Zentrum ab, wo sie mit immensen Immobilienpreisen konfrontiert werden.

Alle Effekte zusammen treiben einen Keil in die Gesellschaft. Am besten gestellt ist ein älterer, ohnehin hoch bezahlter und vermögender Spitzenmanager einer großen Investmentbank in New York oder London. Schlecht sieht es für einen jungen Menschen ohne Vermögen aus, der in Sachsen-Anhalt, Nordhessen, der Eifel oder, um ein Beispiel aus Österreich zu nennen, im südlichen Burgenland eine Beschäftigung bei einem kleinen oder mittleren Industrieunternehmen sucht.

Die Folgen für Demographie und politische Stabilität

Das ehemals gesellschaftlich homogene Japan geht in der Entwicklung voran, weil dort die Geldflut 17 Jahre früher als in Europa eingesetzt hat. Das durchschnittliche Lohnniveau fällt seit 20 Jahren. Der Anteil der prekären Beschäftigungsverhältnisse hat sich seit Mitte der 1980er Jahre von 15% auf heute 40% mehr als verdoppelt. Vor allen Frauen müssen ins Erwerbsleben zu schlechten Bedingungen einsteigen, um die Familie mit über Wasser zu halten. Viele junge Männer mit schlecht bezahlten Jobs ziehen sich aus dem Heiratsmarkt zurück, weil sie die materiellen Erwartungen ihrer potenziellen Partnerinnen fürchten. Sie bleiben – von der Gesellschaft gebrandmarkt – als sogenannte „Parasitensingles“ bei den Eltern zurück.

Die Verschiebung der Lasten des geldpolitischen Krisenmanagements auf die junge Generation wirkt damit auf die Geburtenraten. Der US-amerikanische Ökonom Richard Easterlin hat argumentiert, dass junge Menschen ihren Kindern das bieten wollen, was sie von ihren Eltern gewohnt sind. Doch mit niedrigen Löhnen, unsicheren Beschäftigungsverhältnissen und steigenden Immobilienpreisen ist der Traum vom Haus mit Garten passé. Der soziale Aufstieg ist versperrt. Junge Paare aus der Mittelschicht passen sich an, indem beide arbeiten, sie die Familienplanung nach hinten verschieben, die Anzahl der Kinder reduzieren oder die Familienplanung ganz aussetzen.

Mit der Demographie schließt sich der Teufelskreis zur Geldpolitik. Weil niedrige Geburtenzahlen die Renten- und Gesundheitssysteme in Schieflage bringen, dämpfen die Regierungen mit immensen Subventionen für die Sozialsysteme und den regionalen Finanzausgleich Einschnitte ab. Das ist nur möglich, wenn die Zentralbanken noch mehr Staatsanleihen kaufen, um die Zinslast wachsender öffentlicher Schuldenstände erträglich zu halten.

Notenbanken, Politik und Gesellschaft verschließen sich dem Problem. Mario Draghi und Janet Yellen haben beim letzten prominenten Notenbanktreffen in Jackson Hole (Wyoming) in ihren Reden die Geldpolitik einfach ausgeklammert. Im Wahlkampf zum Deutschen Bundestag war von den gesellschaftlichen Folgen des billigen Geldes keine Rede. Der Wähler duldet das, weil er die Zusammenhänge nicht versteht oder nicht aus der Illusion des immerwährenden Wohlstands gerissen werden will.

Doch unterschwellig wächst die Unzufriedenheit, wenn den jungen Menschen die wirtschaftliche Perspektive genommen wird. Viele Ältere fühlen sich unwohl, weil sinkende Geburtenzahlen durch Migration ausgeglichen werden und die Renten unsicher sind. Am linken und rechten Rand des politischen Spektrums wachsen Parteien heran, die die gegebene Wirtschafts- und Gesellschaftsordnung in Frage stellen. Die „Vereinigung der Unzufriedenen Bürger“ in Tschechien unter Andrej Babiš hat sich dieses Phänomen demonstrativ zum Parteinamen gemacht.

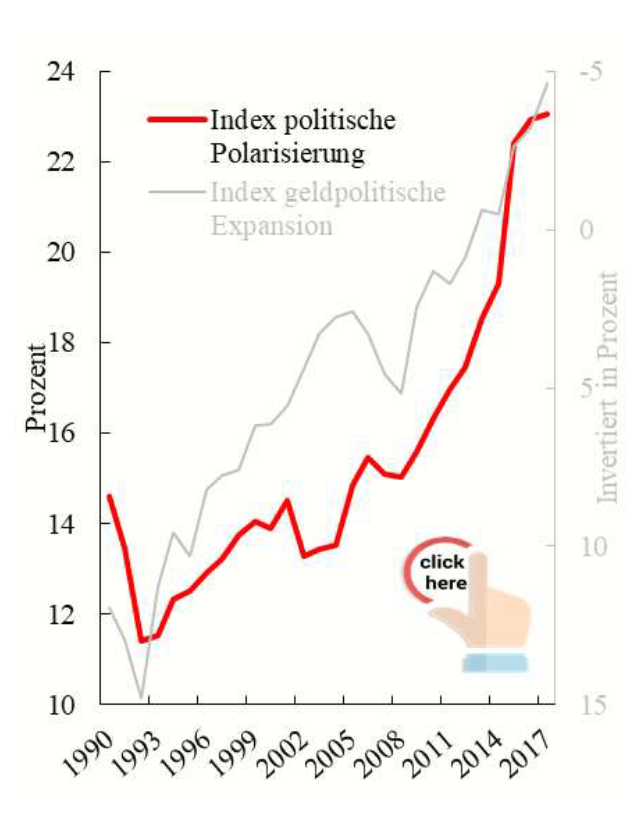

Abb. 2. IWP-Index zur politischen Destabilisierung in der EU28

Der IWP-Index zur politischen Destabilisierung in der EU28 (Abb. 2) bildet die wachsende politische Polarisierung in Europa ab. Er zeigt als Durchschnitt aller 28 EU-Mitgliedsstaaten den Anteil der extremen rechten und linken Parteien bei Parlamentswahlen, die die demokratischen Rechtsstaaten in Frage stellen. Obwohl jedes EU-Land seine sehr spezifischen Charakteristika hat, geht der gemeinsame Trend klar zur politischen Polarisierung. Lag der Anteil der extremen Parteien im Jahr 1993 im Durchschnitt noch bei 11%, ist er heute mehr als doppelt so hoch. Der Anstieg der Unterstützung für die extremen politischen Parteien läuft parallel zur geldpolitischen Expansion.

Die Aussichtslosigkeit der Krisentherapien

Die etablierte Politik antwortet mit zwei Strategien. Zum einen wird die Schuld für Krisen den freien Märkten zugeschoben, obwohl die Geldpolitik den Anreiz für die Exzesse auf den Finanz- und Immobilienmärkten gibt. Die Globalisierung dient als Sündenbock für den Lohndruck, obwohl sie maßgeblich zu dem hohen Produktivitätsniveau geführt hat, das die Grundlage für das noch hohe Wohlstandsniveau ist. Um den vermeintlichen Krisenursachen entgegenzuwirken greift die Politik zu mehr Regulierung, insbesondere auf den Finanzmärkten. Diese schwächt insbesondere die kleinen Banken. Zudem werden Handelsschranken aufgebaut, zuletzt durch den Brexit und das Scheitern des Transpazifischen Handelsabkommens TPP. Doch sowohl mehr Regulierung als auch Handelsbeschränkungen tragen zu Effizienz- und Wohlstandsverlusten bei, die den Wohlstand weiter untergraben.

Zum anderen gibt es Wahlgeschenke, z.B. in Form von Mütterrente, abschlagsfreier Rente mit 63, kostenlosen Kindergärten und Hochschulen oder höherem Kindergeld. Die wachsenden Zuwendungen für die sozial Schwachen sollen die Ungerechtigkeiten ausgleichen, die die ultra-lockere Geldpolitik schafft. Doch die Lasten für die ohnehin hoch verschuldeten Staaten steigen dadurch weiter an.

In Deutschland ist das alles noch finanzierbar, weil die gute Konjunktur und die Blase auf den Aktien- und Immobilienmärkten die Steuern sprudeln lassen. Wenn eines Tages aber die Blase platzt, dann werden die Versprechen nur noch haltbar sein, wenn die EZB noch mehr Staatsanleihen kauft. Weil dieses Unterfangen aussichtslos und – aufgrund der einschneidenden Verteilungseffekte – politisch gefährlich ist, sollte man besser heute als morgen den geldpolitischen Exzessen Einhalt gebieten.

Das wird zwar schmerzen. Doch eine Geldpolitik, die zu Lasten der sozial Schwachen geht, ist auf Dauer nicht tragbar, weil sie den sozialen Frieden gefährdet. Deshalb sollte die ultra-lockere Geldpolitik besser heute als morgen beendet werden.

Literatur: