Auch in den USA versucht man mit riesigen Aufkaufprogrammen von Krediten den Unternehmenssektor zu retten. Unmerklich droht ein Abrutschen in die Staatswirtschaft, mit Mängelerscheinungen, wie wir sie aus ehemaligen sozialistischen Planwirtschaften kennen. (Bild: Alexandra Koch/pixabay)

Auch in den USA versucht man mit riesigen Aufkaufprogrammen von Krediten den Unternehmenssektor zu retten. Unmerklich droht ein Abrutschen in die Staatswirtschaft, mit Mängelerscheinungen, wie wir sie aus ehemaligen sozialistischen Planwirtschaften kennen. (Bild: Alexandra Koch/pixabay)

Weltweit herrscht die Corona-Krise. Die Verbreitung eines Virus hat viele Staaten veranlasst, Geschäfte, Fabriken und Grenzen zu schließen. Seither wird der Lockdown sogar mit der Weltwirtschaftskrise in Verbindung gebracht. Doch die Krise dürfte nicht nur dadurch bedingt sein, dass für einige Wochen teilweise das Wirtschaftsleben ruht. Vielmehr dürfte sich hinter dem Lockdown eine Finanzkrise verbergen, die sich bereits seit Dezember 2019 mit Turbulenzen im US-amerikanischen Repomarkt abgezeichnet hat.

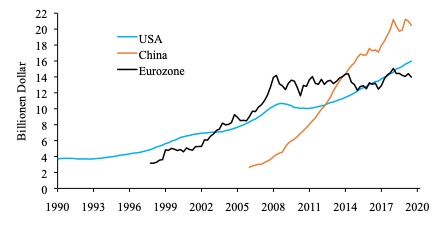

Denn die globale Finanz- und Schuldenkrise, die ab dem Jahr 2007 die Weltwirtschaft erschüttert hatte, wurde von den großen Zentralbanken mit einer damals beispiellosen Geldflut bekämpft. Strenge Regulierung hatte zwar dazu beigetragen, dass die niedrigen Zinsen keine neuen Exzesse bei der Kreditvergabe der Banken auslösten. Doch stattdessen ist – insbesondere in den USA und China – die Verschuldung der Unternehmen weiter stark angeschwollen (siehe Abbildung sowie Çelik et al. 2020). Mit dem billigen Geld wurden der Erhalt und der weitere Aufbau von globalen Produktionskapazitäten finanziert. Indem die Zentralbanken mit den niedrigen Zinsen weltweit den Konsum anheizten, halfen sie kreditfinanzierte Überkapazitäten in der Industrie und im Dienstleistungssektor auszulasten.

Bereits 2019 zeichnete sich eine Abkühlung der Weltwirtschaft ab

Davon profitierten nicht zuletzt die deutschen Großunternehmen, sodass der DAX seit dem Tiefpunkt der globalen Finanzkrise im Februar 2009 bis kurz vor Ausbruch der Corona-Krise im März 2020 um über 250% stieg. Die anhaltend niedrigen Zinsen der EZB hatten zudem in Deutschland ab 2010 einen Boom auf dem Immobilienmarkt angeheizt, der zunehmend als gefährliche Übertreibung wahrgenommen wurde. Seit 2019 hatte sich ausgehend von China und den aufstrebenden Volkswirtschaften eine Abkühlung der Weltwirtschaft abgezeichnet, so dass sich für das exportabhängige Deutschland das Geschäftsklima in der Industrie merklich verdüsterte (siehe z.B. Finanz und Wirtschaft 2019). Mit der sich abzeichnenden fehlenden Auslastung der Überkapazitäten wurde die Tragfähigkeit der Unternehmensverschuldung grundlegend in Frage gestellt. Eine Finanzkrise im Segment der Unternehmensanleihen zeichnete sich ab. Der Lockdown hat diese Krise beschleunigt und verstärkt.

Deutschland und Europa stecken damit in einer dramatischen dreifachen Shutdown-, Export- und Finanzkrise, während auch der Immobilienboom Pause macht. Entsprechend groß fällt die Krisentherapie aus. In Deutschland soll ein Nachtragshaushalt in Höhe von 156 Milliarden Euro Kleinunternehmer und Arbeitnehmer stützen sowie Steuerausfälle kompensieren. Ein Wirtschaftsstabilisierungfonds in Höhe von 820 Milliarden Euro soll den großen Unternehmen mit Kreditgarantien und Rekapitalisierungen unter die Arme greifen.

Die Europäische Zentralbank kündigte ein „Pandemisches Notfallkaufprogramm“ an, das die Käufe von Staats- und Unternehmensanleihen im Jahr 2020 auf ein Volumen von 1.100 Milliarden anheben wird.

Die Europäische Kommission verkündete umfangreiche Stabilisierungspakete wie ein europäisches Kurzarbeitergeld (SURE) (100 Milliarden Euro), Hilfsgelder aus dem Europäischen Stabilitätsmechanismus (240 Milliarden Euro) und Kredite der Europäischen Investitionsbank (200 Milliarden Euro). EU-Kommissionspräsidentin Ursula von der Leyen wünscht sich zudem einen europäischen Marshall Plan in Höhe von 1.500 Milliarden Euro, der einen Wiederaufbau (ohne Zerstörung) finanzieren soll.

Die Europäische Zentralbank (2020a) kündigte ein „Pandemisches Notfallkaufprogramm“ an, das die Käufe von Staats- und Unternehmensanleihen im Jahr 2020 auf ein Volumen von 1.100 Milliarden anheben wird. Unbegrenzte Zuteilung bei Refinanzierungsgeschäften kombiniert mit deutlich gelockerten Anforderungen an die Sicherheiten (EZB 2020b) könnten die langfristigen Kredite der EZB nach Aussagen von Christine Lagarde von 600 Milliarden Euro vor der Krise auf bis zu 3000 Milliarden Euro steigen lassen (EZB 2020a). Darüber hinaus haben Vertreter der EZB klargestellt, dass alle Obergrenzen jederzeit fallen können (EZB 2020c).

Milliardenschwere Rettungsaktionen für unzählige Unternehmen in aller Welt

Während sich in Folge der letzten globalen Finanzkrise die Stabilisierungsmaßnahmen auf den Finanzsektor konzentrierten, hat sich der Fokus der neuen Rettungsaktionen auf den Unternehmenssektor verschoben. Der deutsche Wirtschaftsstabilisierungsfonds hat bereits riesige Kredite an TUI und Adidas zugesagt. Es wird der Einstieg des Staates bei Lufthansa und Condor auf den Weg gebracht. Ebenso hat Frankreich staatliche Kredite an die Unternehmen in Höhe von 300 Milliarden Euro beschlossen. Die staatliche Investitionsbank BPI stellt Liquiditätskredite zur Verfügung. Unternehmen mit besonders schlechten Ratings werden direkt vom französischen Finanzministerium finanziert (Schubert 2020).

Auch in den USA hat die Fed mit einem riesigen Aufkaufprogramm für Unternehmenskredite ihre geldpolitischen Rettungsaktionen auf den Unternehmenssektor ausgerichtet. Für die Klein- und Mittelunternehmen wurden Kreditprogramme in Höhe von 950 Mrd. Dollar aufgelegt. Für die Großunternehmen helfen Ankäufe von Unternehmensanleihen in Höhe von 750 Milliarden Dollar. In China reicht der staatlich kontrollierte Bankensektor bereits seit längerem immer mehr Kredite zu immer niedrigeren Zinsen an Unternehmen aus, um einem Abbau von Überkapazitäten und Arbeitsplätzen vorzugreifen (Schnabl 2019a).

Schleichende Verstaatlichung der Wirtschaft

Nachdem im Verlauf der letzten globalen Finanzkrise die Banken von der Fortführung der Niedrigzinspolitik abhängig geworden sind und teilweise verstaatlicht wurden, geraten dieses Mal große Teile des Unternehmenssektors unter staatliche Kontrolle. Die Regierungen ersetzen nicht den Schaden, der durch die Lockdowns entstanden sind, sondern gewähren umfangreiche Kredite oder beteiligen sich an den Unternehmen. Die Zentralbanken kaufen in noch größerer Dimension direkt Unternehmensanleihen und gewähren gezielt über den Bankensektor umfangreiche Kredite an Unternehmen. Die Finanzierungsbedingungen der Unternehmen werden deshalb in Zukunft stark von den Regierungen und Zentralbanken bestimmt werden.

Schon seit mehr als 20 Jahren tragen die zunehmend lockeren Geldpolitiken zu einer schleichenden Verstaatlichung bei, indem sie immer weiter sinkende Finanzierungskosten signalisieren und realisierten (Schnabl 2019b). In Boomphasen wurden durch niedrige Zinsen Investition, Spekulation und Konsum angeheizt, während in den Krisen die Finanzierungsbedingungen noch weiter gelockert wurden, um Arbeitslosigkeit zu vermeiden. Dieser Prozess geht mit der jetzigen Krise in eine neue Runde. Die US-amerikanische Fed fordert entsprechend von Unternehmen, die von Hilfskrediten profitieren, Arbeitsplätze zu erhalten und Löhne fortzuzahlen.

Weil keine Arbeitslosigkeit entstehen sollte, vergaben die Staatsbanken immer weiter Kredite an unwirtschaftliche Unternehmen.

Die Kreditbedingungen, die nun geschaffen werden, erinnern an das, was Kornai (1986) für die mittel- und osteuropäischen Planwirtschaften als weiche Budget-Restriktionen bezeichnet hat: Weil keine Arbeitslosigkeit entstehen sollte, vergaben die Staatsbanken immer weiter Kredite an unwirtschaftliche Unternehmen. Ludwig Erhard (1971) hatte angemerkt: „Wenn immer mehr Betriebe oder Unternehmungen von der Angst befallen werden, dass sie ohne direkte oder indirekte Unterstützung des Staates in ihrer Existenz bedroht sind, dann werden sie untertan und hörig – sie werden reif zur Flucht ins Kollektiv.“ In Frankreich hat Präsident Macron sogar öffentlich angekündigt, dass er die Bilanzen und Löhne fast aller Unternehmen verstaatlichen wird (Financial Times 2020).

Einschränkungen wie in ehemaligen Planwirtschaften

Das weitere Abrutschen in die Staatswirtschaft wird nicht ohne Konsequenzen auf das Leben der Menschen bleiben. Denn bei anhaltend niedrigen Zinsen und fast kostenloser Kreditvergabe sinkt der Anreiz, effizient zu wirtschaften. Die Bank für Internationalen Zahlungsausgleich hatte bereits vor der jetzigen Krise festgestellt, dass es einen beträchtlichen Anteil von Zombieunternehmen gibt, die von einer nachsichtigen Kreditvergabe abhängig sind (Banerjee und Hofmann 2018). Die ohnehin bereits deutlich gesunkenen Produktivitätsgewinne dürften deshalb fortan weiter zurückgehen oder sogar negativ werden.

Damit dürften große Erhöhungen bei Löhnen und Sozialzuwendungen in Zukunft ausbleiben, während durch die weiter deutlich steigende Geldmenge die Konsumentenpreisinflation nun doch steigen dürfte. Da davon auszugehen ist, dass die EZB auf Dauer die Zinsen niedrig halten wird, würden auch die Ersparnisse weiter real entwertet. Das weitere Abgleiten in planwirtschaftliche Strukturen dürfte mit weiteren Einschränkungen verbunden sein wie sie den ehemaligen sozialistischen Planwirtschaften inhärent waren. Versorgungsmängel, Hamstern, Schlange stehen und Einschränkungen bei der Reisefreiheit haben die Menschen in den letzten Wochen schon einmal eingeübt.

Literatur:

Banerjee, Niladri / Hofmann, Boris 2018: The Rise of Zombie Firms: Causes and Consequences. BIS Quarterly Review 67-78.

Çelik, Serdar / Dmirtaş, Gül / Isaksson, Mats 2020: Corporate Bond Market Trends, Emerging Risks and Monetary Policy. OECD Capital Market Series, Paris.

Erhard Ludwig 1971: Das Prinzip Freiheit, Köln 2009, 37.

European Central Bank 2020a: ECB Announces €750 Billion Pandemic Emergency Purchase Programme (PEPP), 18.3.2020.

European Central Bank 2020b: ECB Announes Package of Temporary Collateral Easing Measures, 7.4.2020.

European Central Bank (2020c): Interview with Expresso. Interview with Luis de Guindos, Vice-President of the ECB, conducted by João Silvestre, 15.4.2020.

Financial Times 2020: Macron Wars of EU Unravelling Unless it Embraces Financial Solidarity. 16.4.2020.

Finanz und Wirtschaft 2019: Düstere Aussichten der Finanzprofis in Deutschland. 16.7.2019.

Kornai, Janos 1986: The Soft Budget Constraint. Kyklos 39, 1, 3-30.

Schnabl, Gunther 2019a: China’s Overinvestment and International Trade Conflict. China & World Economy 27, 4, 37-62.

Schnabl, Gunther 2019b: Central Banking and Crisis Management from the Perspective of Austrian Business Cycle Theory. In Mayes, David / Siklos, Pierre / Sturm, Jan-Egbert (eds.): The Oxford Handbook of the Economics of Central Banking 2019, Oxford University Press, Oxford, 551-584.

Schubert, Christian 2020: Paris rettet auch ältere Pleitekandidaten. 17.4.2020.