Bitcoins im Auf und Ab: Elektronische, auf der Blockchain-Technologie beruhende Währungen sind eine Herausforderung für das Geldmonopol des Staates und könnten heilsame Wirkungen entfalten (Bild: fotolia/semisatch)

Bitcoins im Auf und Ab: Elektronische, auf der Blockchain-Technologie beruhende Währungen sind eine Herausforderung für das Geldmonopol des Staates und könnten heilsame Wirkungen entfalten (Bild: fotolia/semisatch) Bitcoin floriert, steigt und fällt ungemein, und dies ruft strikt nach Regulierung. Oder etwa doch nicht? Tatsächlich sind die Rufer nach Regeln ziemlich kopflos, konzeptlos, mutlos. Zwar erleben wir möglicherweise die größte Blase aller Zeiten. Die Tulpenmanie in Holland 1637 verzwanzigfachte die Preise von einem mittleren Niveau aus. Die Südsee-Hysterie 1720 in London verachtfachte die Aktienkurse jener flotten Kolonialfirma. Und Bitcoin hat sich zeitweise zweitausend Mal aufgewertet, für erste Beteiligte sogar 20’000 Mal. Also regulieren, sei es nur schon aus Neid?

„Bitcoin“ wird hier stellvertretend für alle über 500 neuen, elektronischen Währungen verwendet, obwohl deren Funktionen und Systeme variieren.

Die Feststellungen im Text sind keine Anlageempfehlung.

Den Kopf gebrauchen

Behält man aber einen kühlen Kopf, dann sieht jedermann, dass es völlig freiwillig ist, ob man mitmacht oder nicht. Es ist ein alternatives, privat angebotenes Geld ohne staatlichen Zwangskurs. Niemand muss müssen, aber alle dürfen. Freiheit eben.

Erstmals seit Jahrzehnten wird eine private Währung, privates Geld, angeboten, das einige Chancen auf Erfolg hat. Es ist ein Weltgeld, ein altes Ideal. Es ist transparent für seine Nutzer, Handelsplattformen und Schöpfer, und in seiner Menge auf 21’000 Stück begrenzt. Die Schöpfer der Geldeinheiten müssen etwas leisten – Computerkapazität und Mathematik. Die Urheber der Formel – ein schwarzer Punkt – sind unbekannt. Gerichtliche Instanzenwege, falls nötig, gibt es nicht. Die Plattformen, über welche die Transaktionen in Bitcoin erfolgen, gehören nicht eigentlich zum System, sie gleichen den europäischen Postüberweisungszentren. Sie sind private Angebote und können auch fallieren, wie in Japan geschehen.

Diese Währung nun hat Folgen. Die begrenzte Zahl der Geldeinheiten macht sie absolut knapp gegenüber dem heute maßlos aufgeblähten Notenbankgeld. Im Gegensatz zu den privaten Währungen durch private Banken, die F.A. Hayek empfahl, wird diese Bitcoin-Währung einfach in die Welt gesetzt und ihr Kurs schwankt frei nach Angebot und Nachfrage, ausgedrückt in den Notenbankwährungen. Hayek dachte, die Banken würden ihre eigene Währung durch den Kauf von Notenbankgeldern ausgeben und auf das Kursverhältnis achten. Nicht so bei Bitcoin – einfach losgetreten, e la nave va.

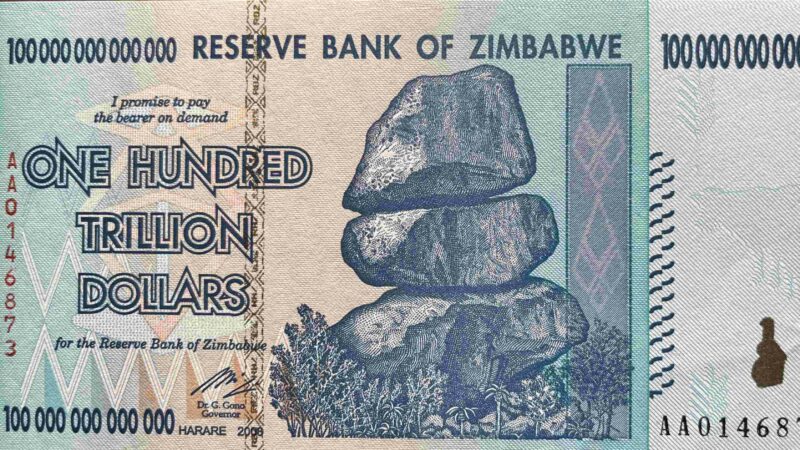

Die Bitcoins haben sich gegenüber den Notenbankwährungen enorm aufgewertet, die relative Knappheit spiegelt sich darin. Man kann auch sagen, nicht Bitcoin hat sich aufgewertet, sondern es wird damit offenbar, wie abgewertet die Notenbankwährungen geworden sind. Würden dereinst alle Marktteilnehmer in Bitcoin rechnen, würde nicht mehr Bitcoin schwanken, sondern man würde verächtlich auf die am Boden serbelnden Dollar-, Euro-, Yennoten blicken.

Angesichts dieser Knappheit der Geldzeichen mit Aufwertungstendenz würden auch die Güter und Dienste der Volkswirtschaft in dieser Währung im Preise sinken. Es gäbe eine gesunde Deflation wie 1873-1896. Damals bot der Goldstandard den knappen Anker der Währungen, und die Preise sanken um gegen 40%, weil die Volkswirtschaften expandierten, aber im knappen Geldkleid. Wer jedoch verschuldet war, litt sehr unter fallenden Preisen. Die heutige Schuldenwirtschaft der Staaten, Firmen, Haushalte, Autokäufer wäre nie und nimmer möglich gewesen. Sie ist nur möglich mit keynesianischer Stimulierung der Gesamtnachfrage über immer mehr Geld. Das tun die Notenbanken heute und fordern lauthals 2% Inflation. Sonst ist die Schuldenlage bereits unhaltbar. Im früheren und im Hayek’schen System sparten Firmen, Gründer, Haushalte, Staaten zuerst an, dann investierten oder konsumierten sie.

Der Prägegewinn – für wen?

Bitcoin hat viele Gründer und Erstnutzer reich gemacht. Das ist immer so; wer eine Währung ausgibt, gewinnt erst mal. Der Prägegewinn (Seigniorage) kam den mathematisch begabten Erstschöpfern zu, im Mittelalter den prägenden Fürsten. Die heutigen Notenbanken verschaffen sich mit frisch gedrucktem Geld enorme Polster an Staatsanleihen, die sie aufkaufen – in Japan und in der Schweiz sogar Aktienportefeuilles. Vor allem aber gingen die Kurswerte realer Anlagen in die Höhe, weil die Null-Zinsen und die enorme Geldschöpfung alles hinauftrieben. Hier sind die Prägegewinne auch den Realwertbesitzern zugeschwemmt worden, auf Kosten der Sparer und Pensionskassen, welche keine Zinsen mehr erhalten. Richard Cantillon hat schon Mitte des 18. Jh. auf diese Erstbegünstigten einer Geldschöpfung hingewiesen: auf Banken und Besitzer realer Vermögenswerte.

Bitcoin wird angesichts der bisherigen Kurssteigerungen vor allem als Schatz gehalten, es dient wenigen Transaktionen. Dies folgt aus dem Gresham’schen Gesetz (16. Jh.), wonach das schlechte Geld das gute Geld aus der Zirkulation treibt. Das gute Geld, hier die Bitcoins, sind viel wertvoller als das Notenbankgeld geworden und man hält sie daher bei sich, verschwendet sie nicht für Möbelkäufe oder Gemüse. Doch falls das System hält und sich stabilisiert, dürfte dies eine gewaltige Konkurrenz für das Notenbankgeld als Wertaufbewahrung werden. Immerhin dürften die neuen privaten Währungen schon um die 500 Milliarden Dollar wert sein.

Dies alles müsste man bedenken, will man nicht kopflos sein.

Konzeptlos

Konzeptlos sind jene, die nach Regulierung rufen, weil sie diesen Freiheitsgrad privater Währungen nicht sehen. Es ist fast unglaublich, wie schnell höchststehende und an sich machtvolle Leute nach dem Staat rufen. Der Präsident der Schweizer Großbank UBS, andere Bankchefs, Notenbanker, der IFO-Präsident in München, sie haben Freiheit und Wettbewerb der Währungen nicht im Konzept. Nur der Bundesbankpräsident Jens Weidmann warnt zwar vor Spekulationen, findet Regulierungen aber unnötig. Er denkt eher wie die angelsächsische Welt, doch viele andere nördlich von Rhein und Donau sehen mit dem preußisch beamteten Philosophen G.W.F. Hegel den „Staat als Wirklichkeit der sittlichen Idee“. Sowas.

Möglicherweise sind die Regulierungsfreunde auch ziemlich interessegebunden: die Notenbanken, die Wirtschaftsregulierer, die Banken würden einiges an ihrer eigenen Macht einbüssen, wenn privates Geld im Autopilot abläuft.

Mutlos

Mutlos sind sie alle auch, die Regelverehrer. Ein privates System kann florieren oder scheitern, mit allen Konsequenzen für die freiwillig darin Eingetretenen. Scheitern, Konkurswellen, Kapitalverluste größeren Ausmaßes sind undenkbar geworden, gerade weil alle schon überschuldet sind. Verheerenderweise hat der Staat in der Finanzkrise, und haben die Notenbanken mit der Monetisierung der Fiskalschulden des Staates dieser Mutlosigkeit zugedient. Niemand ist mehr schuld, wenn etwas passiert, niemand muss die Folgen tragen, alle müssen zahlen. Dafür überträgt man dem Staat gerne sämtliche Zuständigkeiten und Regelungen. Die Sklaven küssen ihre Ketten. Und umgekehrt, wenn der Staat die Marktordnungen in jedem Detail reguliert, fühlt er sich auch verpflichtet, allfällige Schäden zu decken.

Wie soll eine Gesellschaft so lernen? Wie die Möglichkeit privater Währungen im elektronischen Zeitalter erkunden? Sicher nicht, indem der Staat die Risiken von Tiefstkursen und Verlusten durch Regeln abschirmt und die Höchstkurse ebenso deckelt oder gar wegbesteuert. Gesellschaften lernen nur durch Krisen und Gewinne. Beamte des Staatsapparates verhindern es. Denn ein höheres Wissen haben sie auch nicht. Einer der Rufer nach Regeln schrieb, die Folgen von Bitcoin seien „unvorhersehbar“ – genau, das ist der Punkt: unvorhersehbar für alle, auch für Beamte und Politiker. Deshalb erwünscht als Lernstoff.

Zwei etwas abgebrühte Bemerkungen

Wenn Staat und Notenbanken tatsächlich die privaten elektronischen Währungen regeln, dann könnten diese zwar leicht eingeschränkt werden, aber als „amtlich bewilligt“ gelten. Sie würden geradezu legitimiert, als eine der üblichen „unintended consequences“ staatlicher Allmacht.

Und Voltaire zum guten Ende: „Papierwährungen kehren immer zu ihrem wahren inneren Wert zurück, auf null“. Die Bitcoins sind nicht Papier, sondern Elektronenhäufchen. Geld ist das allgemeine Tauschmittel und hat genau den Wert, den ihm die Wirtschaftsbürger unter sich zugestehen, also für Gold, Papier, Bitcoin. Das Ergebnis ist offen und soll es bleiben.

Literatur zum Thema:

F.A. Hayek, „Denationalisation of Money“, Hobart Paper No. 70, The Institute of Economic Affairs, London 1976/1990.

Philipp Bagus, Gerhard Schwarz Hrsg. „Die Entstaatlichung des Geldes“, Verlag NZZ, Zürich, 2014 (mit Vorschlag privaten Geldes durch F. A. Hayek auf dt.).

Gunther Schnabl, „Die Verteilungseffekte der Geldpolitik der Europäischen Zentralbank destabilisieren Europas Demokratien“, Austrian Institute Paper Nr. 18 / 2017.

Gresham’sches Gesetz, Cantillon-Effekt, Goldstandard: s. z.B. Wikipedia.